in caricamento ...

DAX – UN INDICE SOTTO LA LENTE

DAX – UN INDICE SOTTO LA LENTE

29 maggio 2024

Lettura grafica e analisi monetaria relativa alla scadenza Trimestrale Giugno 2024

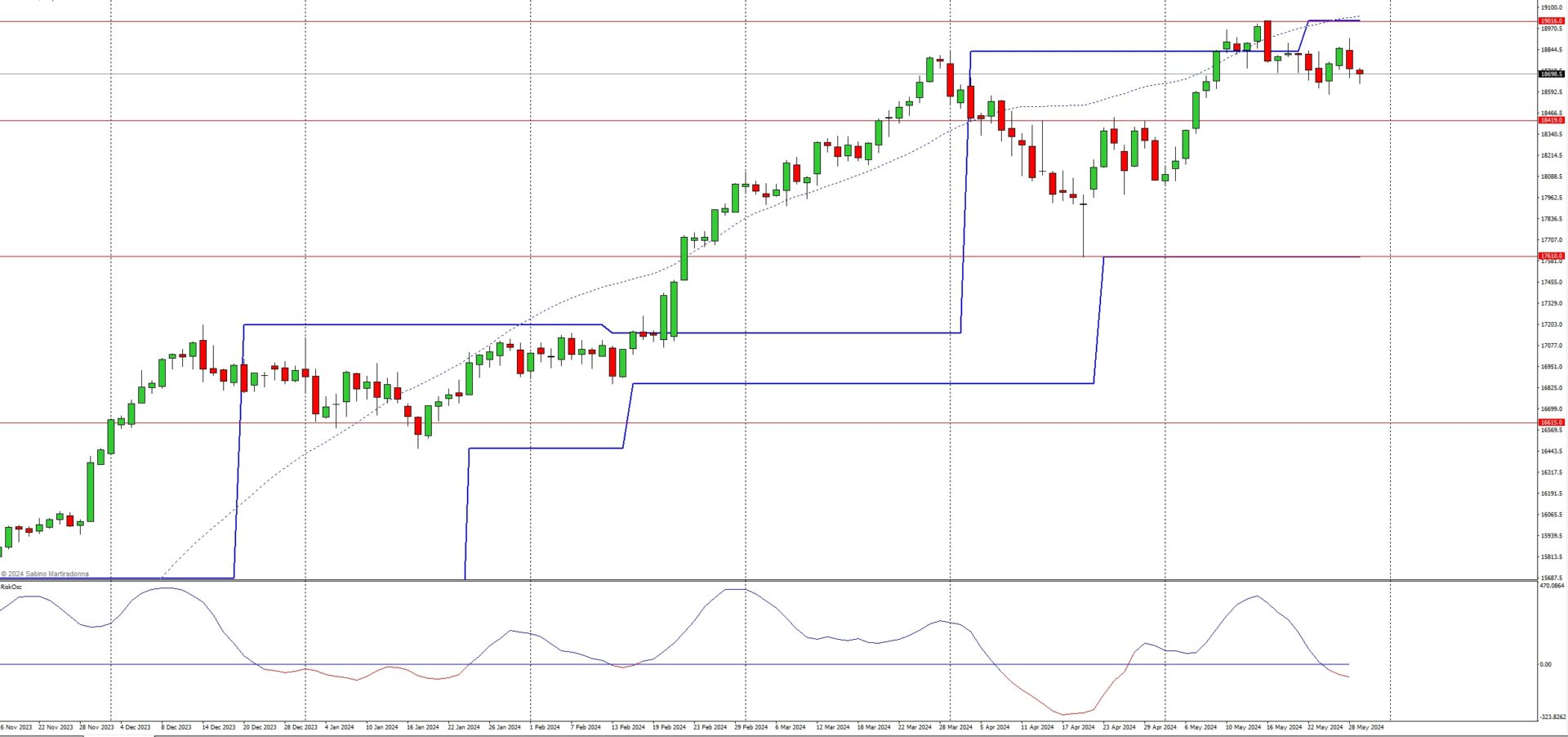

Il grafico dei prezzi al quale è stato applicato il Trading System Mc4 ci mostra un mercato con prezzi che stanno lavorando la parte superiore del Range mostrando ancora una discreta forza relativa.

La Regressione Lineare è sopra il prezzo ma continua ad avere una pendenza positiva e l’oscillatore di rischio è sotto l’asse dello zero ed in leggera contrazione, tipica delle normali fasi di stallo dei prezzi.

Al rialzo abbiamo solo una resistenza posizionata in area 19016.

Al ribasso insistono invece importanti aree di supporto posizionate rispettivamente a 18419, 17610 e per ultima 16615. Come vedremo successivamente, queste aree sono di assoluta importanza monetaria in quanto piene di Open Interest, ovvero di contratti a mercato.

ANALISI MONETARIA

Breve introduzione:

Il 70% degli scambi sui mercati finanziari viene effettuato da Algoritmi

Nel mercato delle opzioni e dei derivati gli algoritmi operano spesso in modo univoco in quanto concepiti con i medesimi input e gestiscono meccanicamente il rischio gamma di migliaia di contratti a mercato.

L’approccio monetario è basato sull’assunto per cui il mercato delle opzioni e dei derivati in genere influenza in modo sostanziale l’andamento del prezzo del sottostante, e non viceversa. Secondo questo approccio, il prezzo è semplicemente una derivata, il prezzo cioè è la manifestazione dei movimenti del denaro nel mercato.

Spesso il prezzo, per l’effetto combinato delle azioni di copertura e ricopertura, si allontana molto dal proprio Fair Value. Con l’Analisi Monetaria si individuano con precisione i Trigger operativi di queste fasi di mercato.

POSIZIONAMENTI E MAPPA DEL RISCHIO

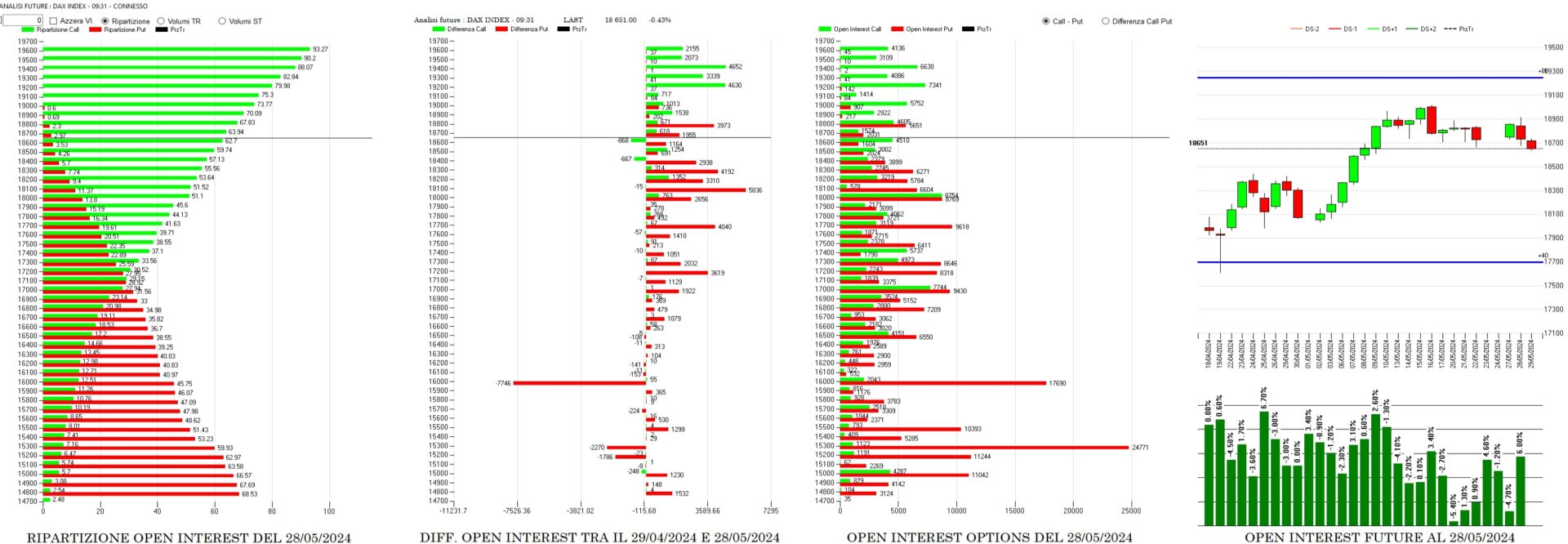

Il grafico dei contratti totali posizionati sulla scadenza Giugno ci mostra ancora un gran lavoro di ricopertura del lato call effettuato dagli operatori durante questo forte trend.

Attualmente il primo importante livello al ribasso si trova in area 18300 e si estende fino a 17700 dove insistono i primi cumulati netti di Put

E’ comunque molto ben visibile l’opera enorme di ricopertura effettuata con posizioni sintetiche di put e call addirittura da strike 16500 fino a strike 18800.

Sul lato call, i primi posizionamenti netti partono da 19000 e si estendono fino a 19600. Questi sono livelli trigger di particolare importanza poichè, se il prezzo dovesse mettere a rischio anche questi strike, partirebbero operazioni di ricopertura con ordini condizionati sulla componente future, che potrebbero alimentare forti squeeze di prezzo e di volatilità

Il grafico del Differenziale delle movimentazioni di contratti avvenute tra il 29 aprile ed il 28 maggio ci mostra un enorme posizionamento di put da strike 18800 fino al lontano strike 16700 che conferma come questo mercato azionario sia stato comprato dai grossi operatori che hanno coperto il rischio ribasso lavorando con forza il lato put.

Sul lato call sono comunque aumentati notevolmente i contratti a partire da 19200, che potrebbe rappresentare un’importante area di eccesso.

Tra 18800 e 19200 insiste un’area con pochi contratti e piccole ricoperture sintetiche.

L’istogramma degli Open Interest del Future ci mostra come tutto il rialzo partito da Va+40 in area 17700 è stato alimentato da forti aumenti della componente future necessaria a coprire le tante call che stavano diventando Itm.

Una volta raggiunti i massimi di periodo è comunque evidente un calo di contratti dovuto alle normali prese di profitto. Ciononostante i prezzi continuano a lavorare nella parte superiore del Range.

La Ripartizione della Mappa Monetaria MC4 ci mostra invece quali sono i livelli sensibili prezzati dal mercato dei derivati.

Questo particolare grafico ci conferma che su questo mercato il prezzo si è allontanato molto dal proprio Fair Value che gli operatori avevano prezzato intorno a 17000.

Attualmente i prezzi si trovano in area di Momentum ed esattamente su Va+63, ovvero quell’area dove oltre il 63% di call è diventata Itm costringendo gli operatori a veloci ricoperture.

Da questi livelli di prezzo sarà solo la componente lineare a stabilire la direzione ed i primi segnali di un ritracciamento potrebbero essere determinati da alleggerimenti della componente future insieme a chiusure di put. Al contrario, se continueranno a posizionare put sotto ai prezzi ed a mantenere alto il valore numerico dei future, sarà molto probabile andare a toccare nuovi massimi assoluti.

ANALISI DELLA VOLATILITA’ IMPLICITA E DEL RANGE PREZZATO DAL MERCATO DELLE OPZIONI

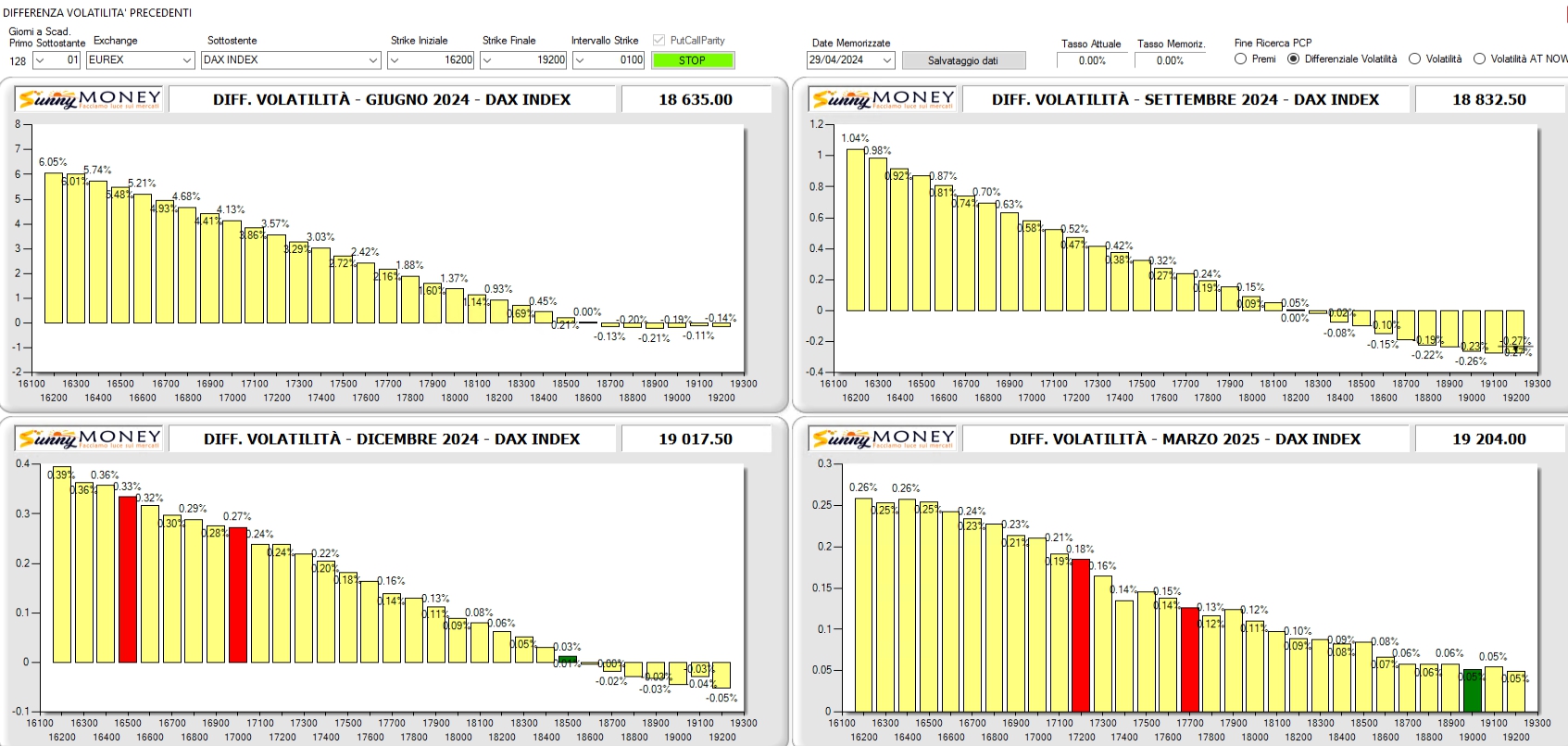

Il Differenziale di volatilità ci mostra come, dal giorno 29 aprile ad oggi, le volatilità sono tendenzialmente aumentate un pò su tutti gli strike, in particolare sulla parte sinistra della Chain, conferendo la cosiddetta conformazione dello skew in Backwardation.

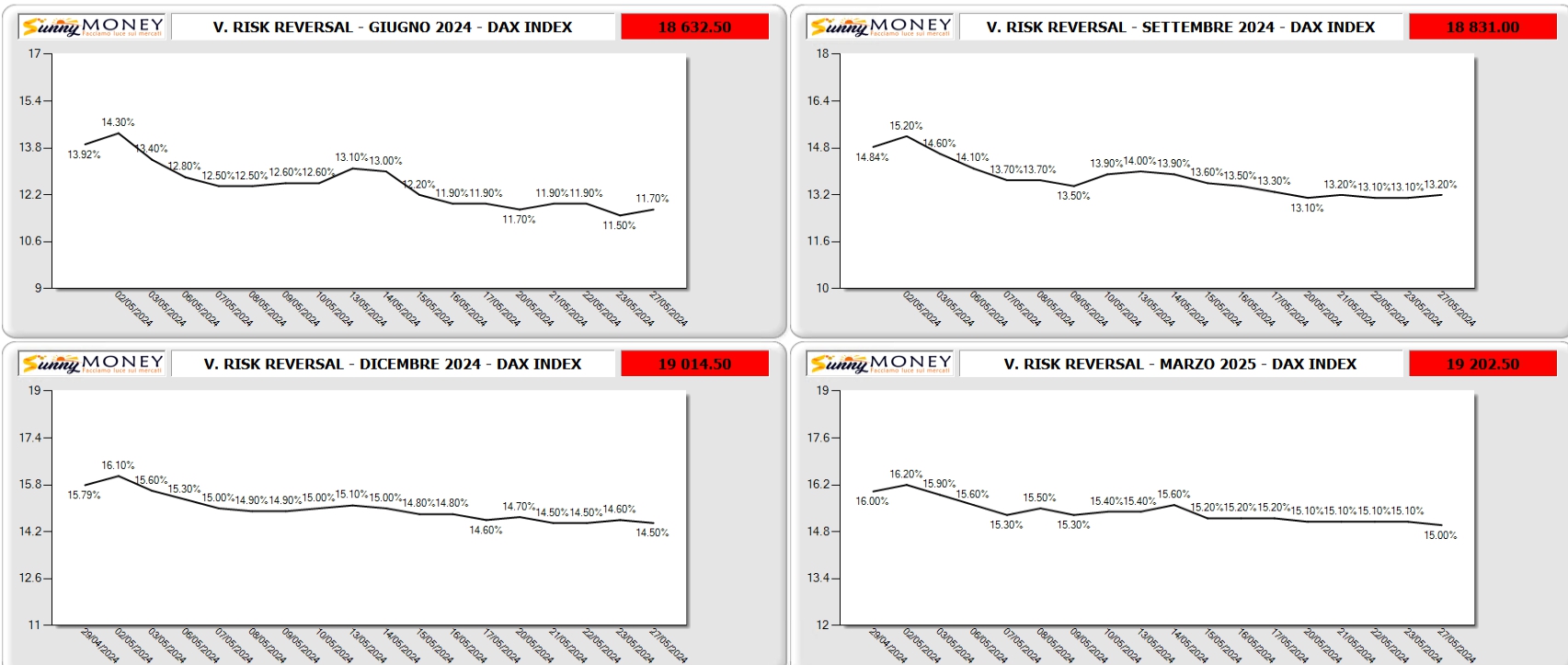

Interessante anche verificare come la volatilità Risk Reversal, ovvero la volatilità prezzata su strike Otm con delta piccolo, conferma che, nonostante un mese di tempo che avrebbe dovuto accentuare il time decay dovuto al Charm, il valore della volatilità è diminuito di pochissimo.

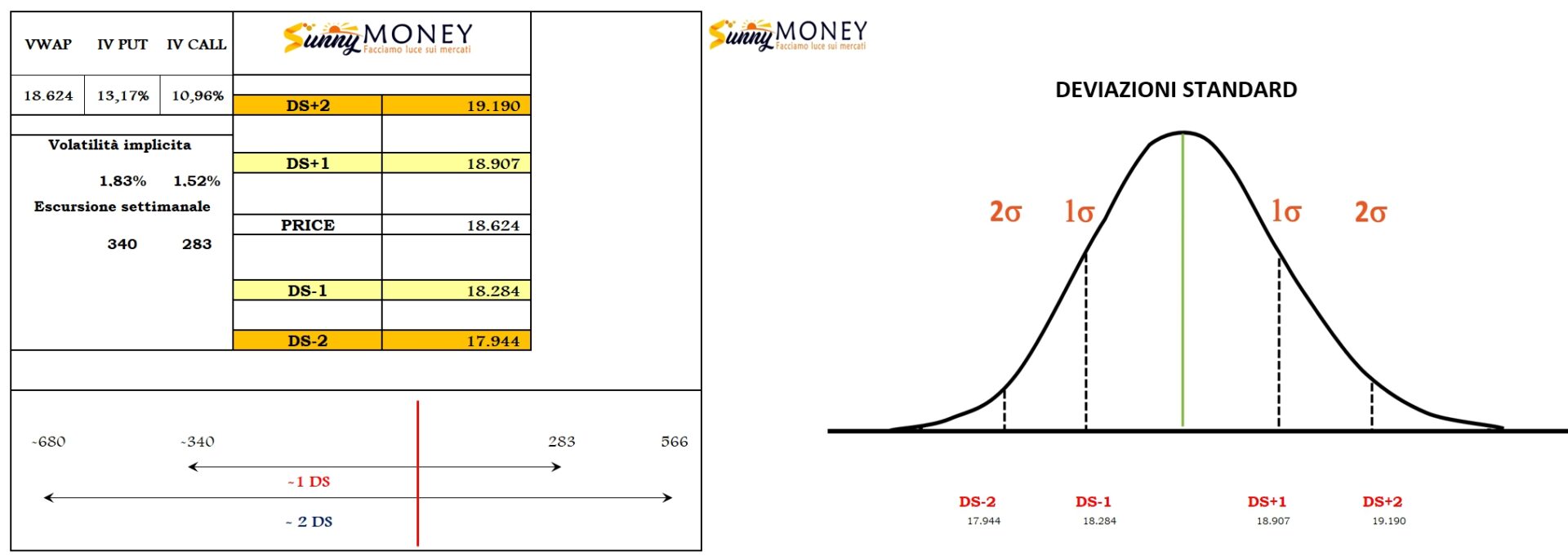

DEVIAZIONI STANDARD SETTIMANALI

La volatilità Risk Reversal prezzata dal mercato dei Derivati ci permette di calcolare i livelli di Deviazione Standard.

Con Volatilità Call pari a 10,96% e volatilità put pari al 13,17% ogni Deviazione Standard al ribasso è pari a 340 punti ed al rialzo è pari a 283 puinti.

CALCOLATORE MONTECARLO

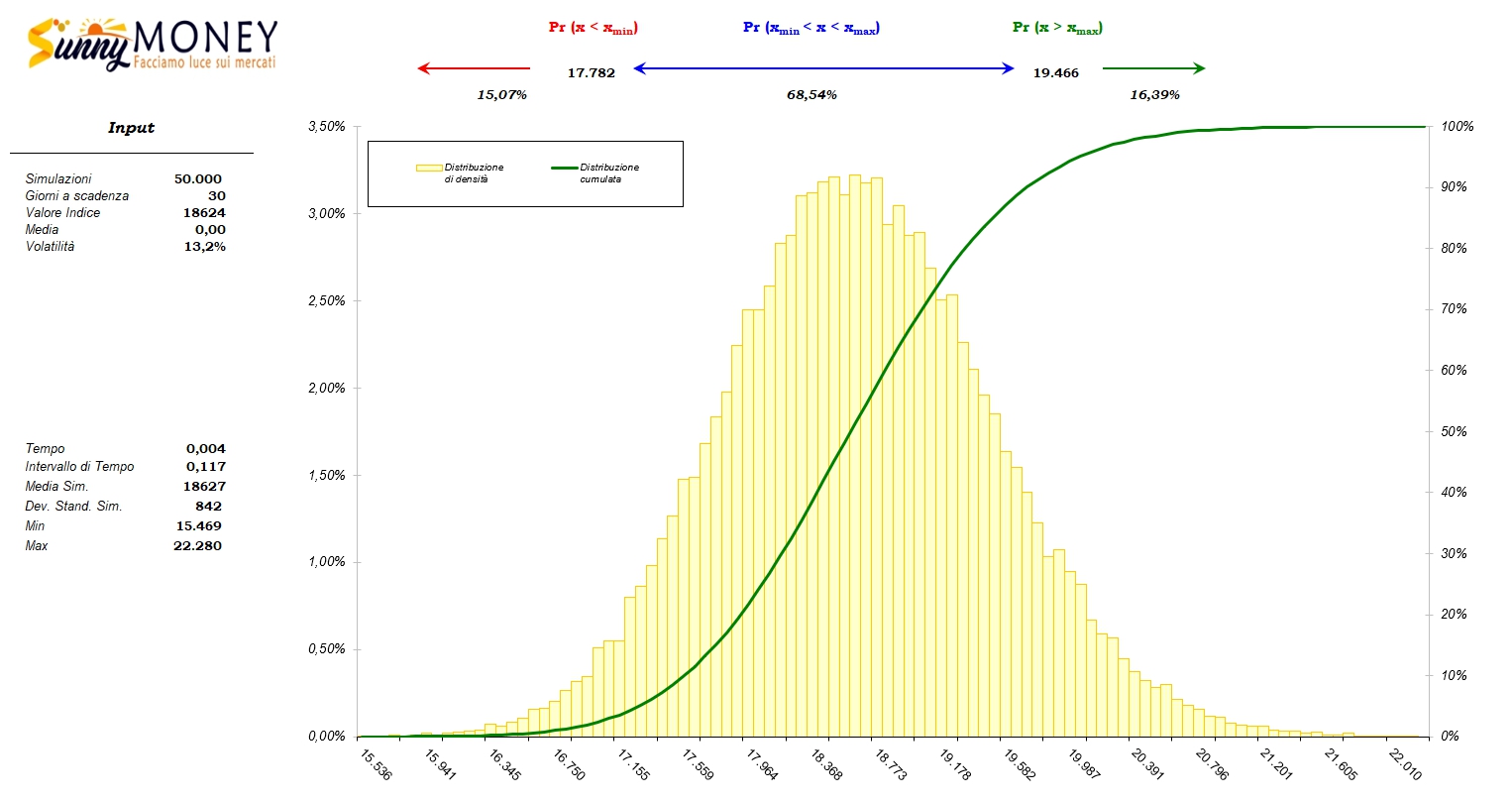

Il simulatore Monte Carlo è uno strumento statistico utilizzato in finanza per analizzare e prevedere il comportamento della variabilità finanziaria sotto incertezza. Il metodo Monte Carlo si basa sulla generazione di un gran numero di scenari possibili per le variabili di interesse, utilizzando tecniche di simulazione stocastica.

La simulazione che abbiamo effettuato ci mostra che questo mercato, per i prossimi 30 giorni, ha il 68,54% di probabilità di rimanere tra 17782 e 19466.

Il metodo Montecarlo conferma che le probabilità al rialzo, 16,39%, sono leggermente maggiori delle probabilità al ribasso, 15,07%.

CONCLUSIONI

Dalla lettura dei posizionamenti monetari, dei differenziali e della ripartizione ne esce fuori un quadro ancora lateral rialzista dove saranno ancora probabili le tenute dei supporti.

A guidare il tutto saranno come sempre le componenti lineari come future ed azioni. Attualmente ci troviamo ancora in una fase dove le call Itm sono molte ed ogni nuovo aumento di prezzo potrebbe provocare netti aumenti di future a copertura che tenderanno ad autoalimentare ancora il trend.

Fonte: www.sunnymoney.it