ENI – UN TITOLO SOTTO LA LENTE

ENI – UN TITOLO SOTTO LA LENTE

13 giugno 2024

Lettura grafica e analisi monetaria relativa a tutte le scadenze Trimestrali 2024

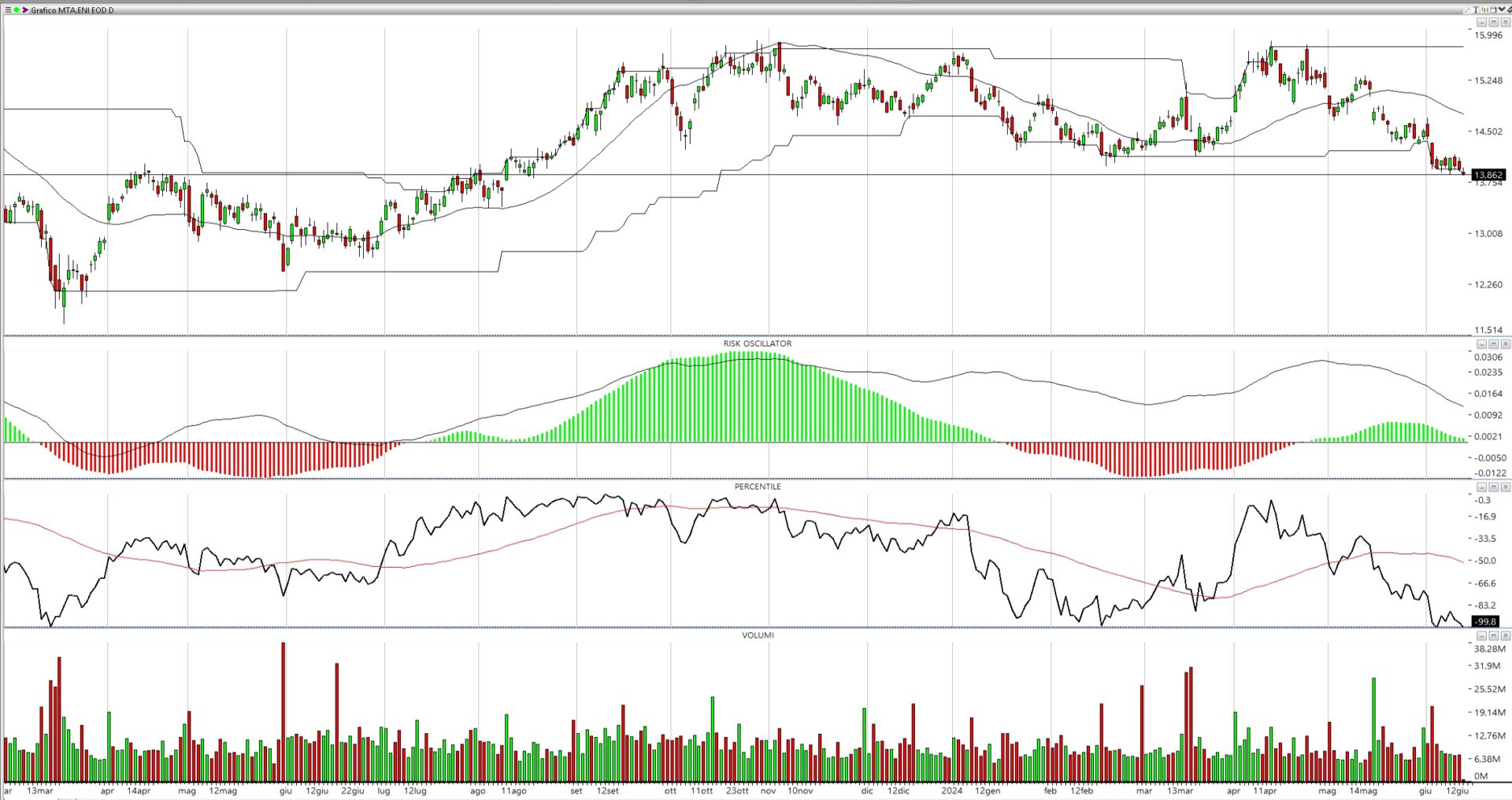

Il grafico dei prezzi con frame giornaliero ci mostra come questo titolo, dopo il bottom dei primi di novembre 2023 abbia lavorato con una certa insistenza all’interno di un canale orizzontale con supporti e resistenze ben definiti. Attualmente i prezzi hanno rotto al ribasso il livello inferiore del canale e stanno lavorando su una vecchia area di prezzo che ha fatto più volte da spartiacque.

Gli indicatori tecnici come la Regressione Lineare, linea punteggiata rossa, sta lavorando sopra al prezzo ed in pendenza negativa.

L’oscillatore di Rischio sta tagliando al ribasso il proprio asse dello zero con una pendenza negativa della sua linea di regressione.

Il percentile è in area di eccesso e la sua media è in pendenza negativa.

Prima resistenza si trova a 14,127, la seconda a 14,836 e infine l’ultima in area 15,738.

Primi supporti 13,538 e successivamente a 12,903 ed infine a 12,158.

Vedremo poi con la lettura dei posizionamenti dei contratti se questi livelli grafici troveranno conferma monetaria.

ANALISI MONETARIA

Breve introduzione:

Il 70% degli scambi sui mercati finanziari viene effettuato da Algoritmi

Nel mercato delle opzioni e dei derivati gli algoritmi operano spesso in modo univoco in quanto concepiti con i medesimi input e gestiscono meccanicamente il rischio gamma di migliaia di contratti a mercato.

L’approccio monetario è basato sull’assunto per cui il mercato delle opzioni e dei derivati in genere influenza in modo sostanziale l’andamento del prezzo del sottostante, e non viceversa. Secondo questo approccio, il prezzo è semplicemente una derivata, il prezzo cioè è la manifestazione dei movimenti del denaro nel mercato.

Spesso il prezzo, per l’effetto combinato delle azioni di copertura e ricopertura, si allontana molto dal proprio Fair Value. Con l’Analisi Monetaria si individuano con precisione i Trigger operativi di queste fasi di mercato.

MC4: POSIZIONAMENTI E MAPPA DEL RISCHIO

La mappa del rischio che andiamo ad analizzare comprende tutti i posizionamenti degli operatori sulle tre prossime ed importanti scadenze trimestrali: Giugno, Settembre, Dicembre.

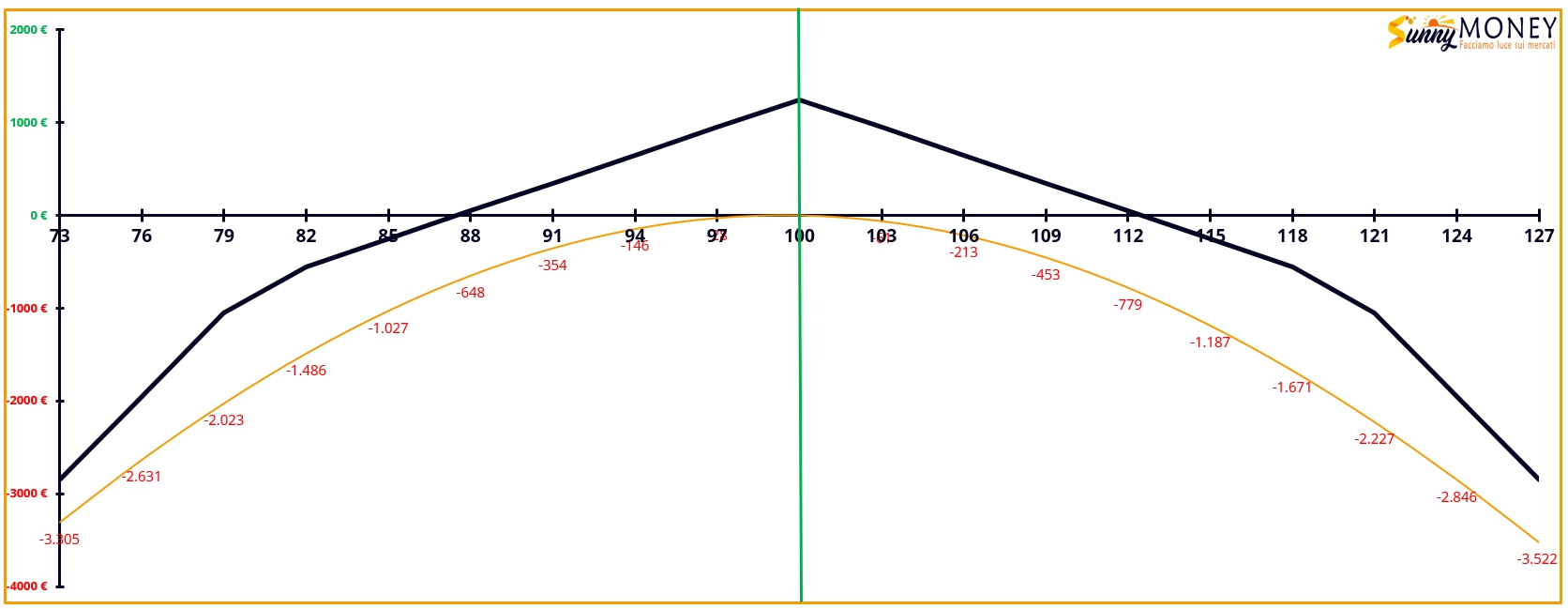

Il primo grafico ci mostra la Mappa del Rischio Mc4 e ci conferma che i prezzi stanno lavorando esattamente sulla cosiddetta area di indifferenza.

Al ribasso il primo livello di interesse si trova su Va-40 a strike 13,0 e livello di eccesso ribassista su Va-80 a strike 10,0.

Al rialzo il primo livello di interesse si trova su Va+40 a strike 14,5 e il livello di eccesso rialzista su Va+80 a strike 16,0.

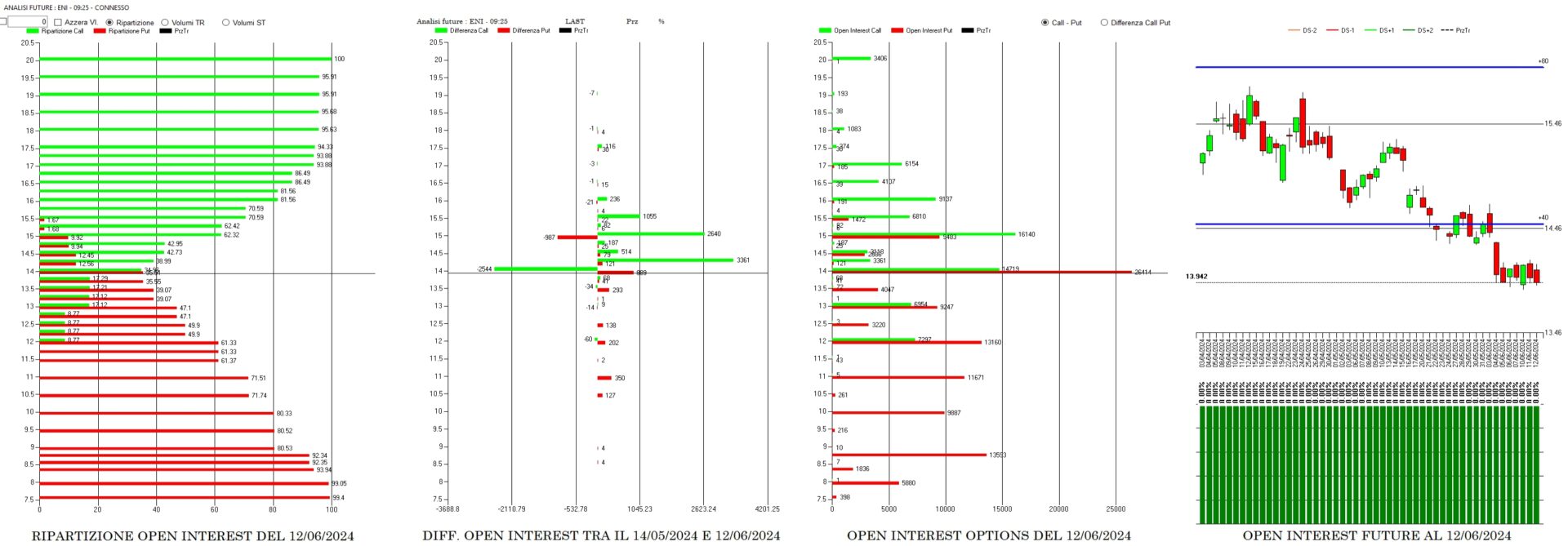

Il secondo grafico mostra come si sono mossi gli operatori negli ultimi 21 giorni di borsa.

E’ evidente che l’attuale fase di ribasso del mercato è stata lavorata dagli operatori caricando sul mercato notevoli quantità di call da strike 14,5 a strike 15,5. Di contro sul lato put solo piccoli ingressi da strike 14,0 a strike 11,0.

Il terzo grafico mostra tutti contratti call e put posizionati sul mercato.

Attualmente il prezzo si trova su un area di grande interesse monetario confermata dalla notevole quantità di contratti put e call. Aree del genere, tendono ad imbrigliare i prezzi nelle vicinanze. In tutti i casi le aree di ricopertura sono ben visibili sia in area 15,0 che in are 13,0 ed i primi posizionamenti netti di put li troviamo solo a strike 11,00 e di call solo a partire da strike 16,0. Questo sta a significare che gli operatori, al momento, non si aspettano grossi movimenti di prezzo se non all’interno del range disegnato dal mercato delle opzioni comportando una naturale tendenza anche al calo della volatilità implicita.

CALCOLATORE MONTECARLO

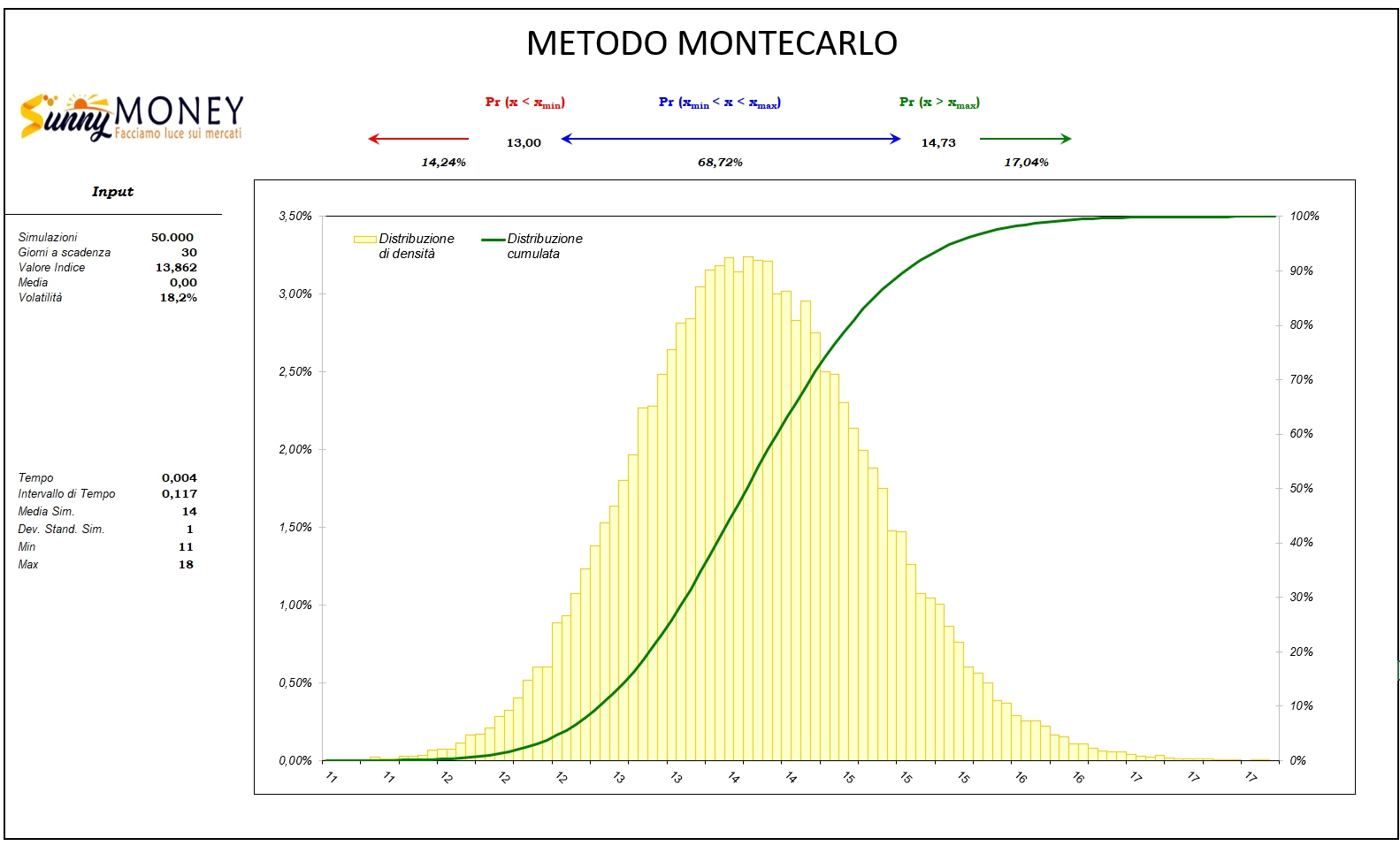

Il simulatore Monte Carlo è uno strumento statistico utilizzato in finanza per analizzare e prevedere il comportamento della variabilità finanziaria sotto incertezza. Il metodo Monte Carlo si basa sulla generazione di un gran numero di scenari possibili per le variabili di interesse, utilizzando tecniche di simulazione stocastica.

La simulazione che abbiamo effettuato con 50000 lanci ci mostra che questo mercato, con Vwap a 13,862 e volatilità implicita Risk Reversal pari al 18,2%, per i prossimi 30 giorni, ha il 68,72% di probabilità di rimanere tra 14,24 e 14,73.

Il metodo Montecarlo comunque conferma che le probabilità al rialzo sono leggermente maggiori delle probabilità al ribasso: 17,04% al rialzo e 4,24% al ribasso.

STRATEGIA DEL MERCATO

La strategia disegnata dagli operatori dello specialistico mercato delle opzioni è assimilabile ad un ampio short straddle/strangle dove il passare del tempo, la lateralità del prezzo all’interno dei livelli e l’abbassamento naturale della volatilità rappresentano i principali vantaggi operativi.