UN TITOLO SOTTO LA LENTE: S&P500

S&P500 – ANALISI MONETARIA

17 gennaio 2023

Dopo i forti ribassi dello scorso anno, S&P500 sta attualmente lavorando dentro un canale discendente piuttosto ampio con aree di massimo a 4110 ed aree di minimo a 3588.

La Regressione Lineare è comunque sotto al prezzo ed ha una pendenza positiva ed il suo percentile si trova a 60, ovvero nella parte bassa del range.

I flussi volumetrici sono lievemente inferiori alla loro media annuale ma comunque in linea con il periodo.

OPEN INTEREST E ANALISI MONETARIA

GLI OPEN INTEREST DEL FUTURE.

L’istogramma verde rappresenta i contratti future posizionati a mercato dagli operatori ed evidenziano come, tutta la parte iniziale del rialzo, sia stata accompagnata da un progressivo aumento della componente future. Attualmente i prezzi si stanno avvicinando alla linea verde che rappresenta il 40% di tutte le call che stanno diventando Itm e sarà proprio su quei livelli che diventerà cruciale il monitoraggio dei contratti che gli operatori corti di gamma dovranno mettere a mercato per coprire le proprie posizioni.

Attualmente siamo ancora su livelli alti che farebbe pensare ad una prima e più leggera fase di copertura al rialzo senza che gli operatori, negli ultimi sei giorni di borsa, abbiamo mai alleggerito e preso profitto dalle posizioni aperte.

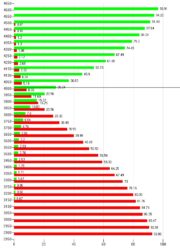

I TOTALI

La lettura dei totali si riferisce a tutte le scadenze Settimanali, Mensili e Trimestrali dal 20 gennaio al 17 marzo 2023.

Da questo istogramma è evidente la forza di questo mercato confermata dalle tantissime put che si trovano sotto al prezzo.

Attualmente area 4000 è stata ben ricoperta da nuovi ingressi di put e call.

Livelli sensibili al rialzo che potrebbero portare nuovi flussi monetari a copertura sono area 4100 e 4300, mentre al ribasso si trovano su area 3900 e 3800, fino ad arrivare al cumulato più numeroso posto a 3600.

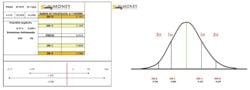

LA FUNZIONE DI RIPARTIZIONE

Questo istogramma permette la visualizzazione del rischio che gli operatori hanno assunto a mercato come se fosse una sorta di mappa monetaria.

Attualmente di troviamo in un’area dove sono Itm il 28% di call mentre lo put lo sono soltanto per l’8%. Di fatto ci troviamo all’interno di una area neutrale contraddistinta da Va+40 posta a 4100 e Va-40 posta a 3650. Aree di eccesso da ipercomprato si trovano a strike 4300 e di ipervenduto a 3150.

IL DIFFERENZIALE

Il differenziale ci mostra come gli operatori si sono mossi sul mercato negli ultimi giorni di borsa. Dove hanno tolto rischio e dove invece hanno aggiunto posizioni.

L’istogramma rende piuttosto evidente il gran flusso di put che sono entrate un pò ovunque sotto al prezzo a sostegno del trend in atto, da strike 3300 a strike 3900. Altrettanto evidente è la forte azione di ricopertura intrapresa a strike 4000 con importanti ingressi di contratti.

Sul lato call invece sono visibili piccoli alleggerimenti di contratti a strike 4050, 4200 e 4300 e nuovi posizionamenti a 4100 e 4200.

VOLATILITA’, DEVIAZIONI STANDARD E LIVELLI DI ECCESSO PREZZATI DAL MERCATO.

Sul grafico a candele di S&P500 sono disegnate con le linee sia la Volatilità Storica (verde), sia la Volatilità Implicita(marrone), sia le quotazioni del Vix (rosso).

Come è ben evidente si assiste, ormai da qualche settimana, ad una forte riduzione delle oscillazioni dei prezzi a cui sta seguendo un forte abbassamento di volatilità implicita confermata anche dal Vix che si trova sui minimi di periodo.

Grazie alla volatilità prezzata dal mercato delle opzioni è possibile visualizzare quali sono le aree di eccesso dei prezzi del future.

Il calcolo è stato effettuato utilizzando la volatilità Risk Reversal sia di put che di call applicandola al Vwap dei prezzi e un frame temporale a sette giorni.

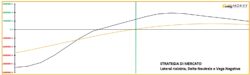

STRATEGIE DISEGNATA DAL MERCATO

La strategia risultante dai posizionamenti a mercato degli operatori dello specialistico mercato delle opzioni disegna uno scenario ancora lateral rialzista che prezza un abbassamento di volatilità e che trae beneficio da posizioni vega negative e delta neutrali/positive.

Fonte: https://www.sunnymoney.it/