STRATEGIA OPERATIVA IN OPZIONI SU SOTTOSTANTE DAX

Nella giornata del 24 agosto la posizione in opzioni precedentemente aperta sul Dax è stata chiusa per raggiunto take profit di portafoglio.

Chi mi conosce sa perfettamente che il mio money management mi impone la chiusura della posizione al raggiungimento di determinate condizioni. Nel caso in specie era stato raggiunto l’obiettivo minimo di profitto pari al 5% del massimale operativo destinato a questa strategia che era stato impostato in Euro 20.000,00.

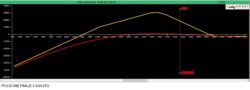

La posizione è partita a maggio. Le circostanze, i posizionamenti monetari ed i mismatch di volatilità mi hanno fatto propendere per un primo ingresso in Calendar Otm utilizzando per le opzioni vendute la scadenza Settembre e per le comprate la scadenza Marzo confidando sia nel vomma che nel charm per ottenere nel breve periodo il profitto minimo.

Purtroppo le cose non sono andate come previsto e, come succede spesso su posizioni calendarizzate che accusano spesso asimmetrie importanti di volatilità, la posizione è stata messa fin da subito in difficoltà per l’effetto backwardation del vega che ha di fatto sovra prezzato le opzioni short sulla scadenza brevi e non ha influito particolarmente sulle scadenze lontane che non sono riuscite a tenere il passo.

Nel corso dei giorni la posizione è stata di fatto modificata e portata da Vega positiva a Vega negativa. Sono state chiuse tutte le opzioni sulla scadenza Settembre e la strategia si è focalizzata solo su Marzo dove ho cercato di sfruttare alcune opportunità di vomma che la volatilità implicita stava temporaneamente prezzando sul lato Otm.

Lavorando scadenze con oltre 180 giorni di vita residua che permettono di mantenere rapporti di Gamma piuttosto piatti e morbidi, ho potuto mantenere la posizione nonostante le nette oscillazioni di periodo del Dax che hanno più volte toccato la prima ed anche la seconda deviazione standard.

Sono stati necessari solo piccoli aggiustamenti che hanno, piano piano, portato la figura tutta sopra lo zero e veramente poco esposta al rischio.

Per la gestione ed il mantenimento della posizione non sono mai stati usati margini superiore al 10% della liquidità destinata e tutti gli stress test di portafoglio sono stati superati, giorno dopo giorno, in maniera brillante.

Chi è curioso di vedere nel dettaglio tutte le operazioni, con data, orario, eseguiti e screen del profilo di rischio e farne un caso di studio, può cliccare direttamente qua: https://www.sunnymoney.it/dax-strategia-n1/

Ne approfitto per ricordarvi il nostro evento del 23 settembre dove parleremo anche di gestione delle posizioni. Per informazioni: https://www.sunnymoney.it/finanza-enogastronomia-23set23/