S&P500 – UN INDICE SOTTO LA LENTE

Analisi Tecnica Monetaria dei derivati con scadenza Settembre su S&P500

E’ ormai assodato il ruolo predominante che hanno i derivati all’interno degli asset di portafoglio e come l’esposizione short di gamma e di vega di questi asset può dar luogo a veloci e profondi squeeze di volatilità e di prezzo. Leggere sotto la superficie di un grafico come vengono movimentati contratti di opzioni e future di un determinato sottostante deve ormai far parte della conoscenza di base di qualsiasi operatore che vuole cimentarsi in modo professionale al trading e agli investimenti.

Affronteremo in questo articolo la lettura delle movimentazioni monetarie relative al mercato delle opzioni che hanno come scadenza l’importante trimestrale Settembre 2023.

Il primo screen ci mostra i totali degli Open Interest, ovvero dei contratti realmente rimasti a mercato, applicato al grafico dei prezzi.

E’ innanzitutto evidente la forza del sottostante alimentata dalle tante put posizionate sotto al prezzo che, a partire da strike 4200, sono servite come ricopertura delle tante call che sono diventate Itm.

Di contro il grafico ci mostra come i primi contratti Call netti iniziano ad essere posizionati a partire da strike 4500 con il picco relativo a strike 4550.

Attualmente il prezzo si trova in una zona cuscinetto di parziale neutralità contraddistinta da strike 4400 e strike 4500 e gli ultimi due giorni di borsa sono stati contraddistinti da un alleggerimento della componente future che aveva sostenuto il rialzo, tipica di un mercato in fase di momentum che sta provando a ritracciare.

Le rotture dei due livelli monetari provocherà veloci squeeze per effetto dell’opera di aggiustamento dei portafogli esposti in gamma e vega.

Il grafico della ripartizione che sfrutta la funzione cumulata di Put e Call è molto utile per tracciare una mappa operativa dove, con buone probabilità è possibile individuare livelli di eccesso, sia di prezzo che di volatilità, al rialzo e al ribasso.

Attualmente il prezzo sta lavorando sopra Va+40. Questo sta a significare che sono diventate Itm oltre il 40% di call che hanno richiesto azioni di ricopertura. Queste azioni di ricopertura, in virtù delle caratteristiche intrinseche delle opzioni, hanno portato il prezzi a ridosso di del 56% di call Itm. Una prosecuzione rialzista avverrà solo con adeguato apporto di future e put a copertura. Al contrario, se la componente future insieme alla componente put caleranno, sarà allora possibile assistere ad una prosecuzione della fase di ritracciamento.

I livelli di eccesso rialzista sono evidenziati in area 4650 che rappresenta l’80% di call andate Itm. Il primo livello di eccesso ribassista si trova invece in area 4000 dove ad essere Itm sarebbero il 40% di put a mercato.

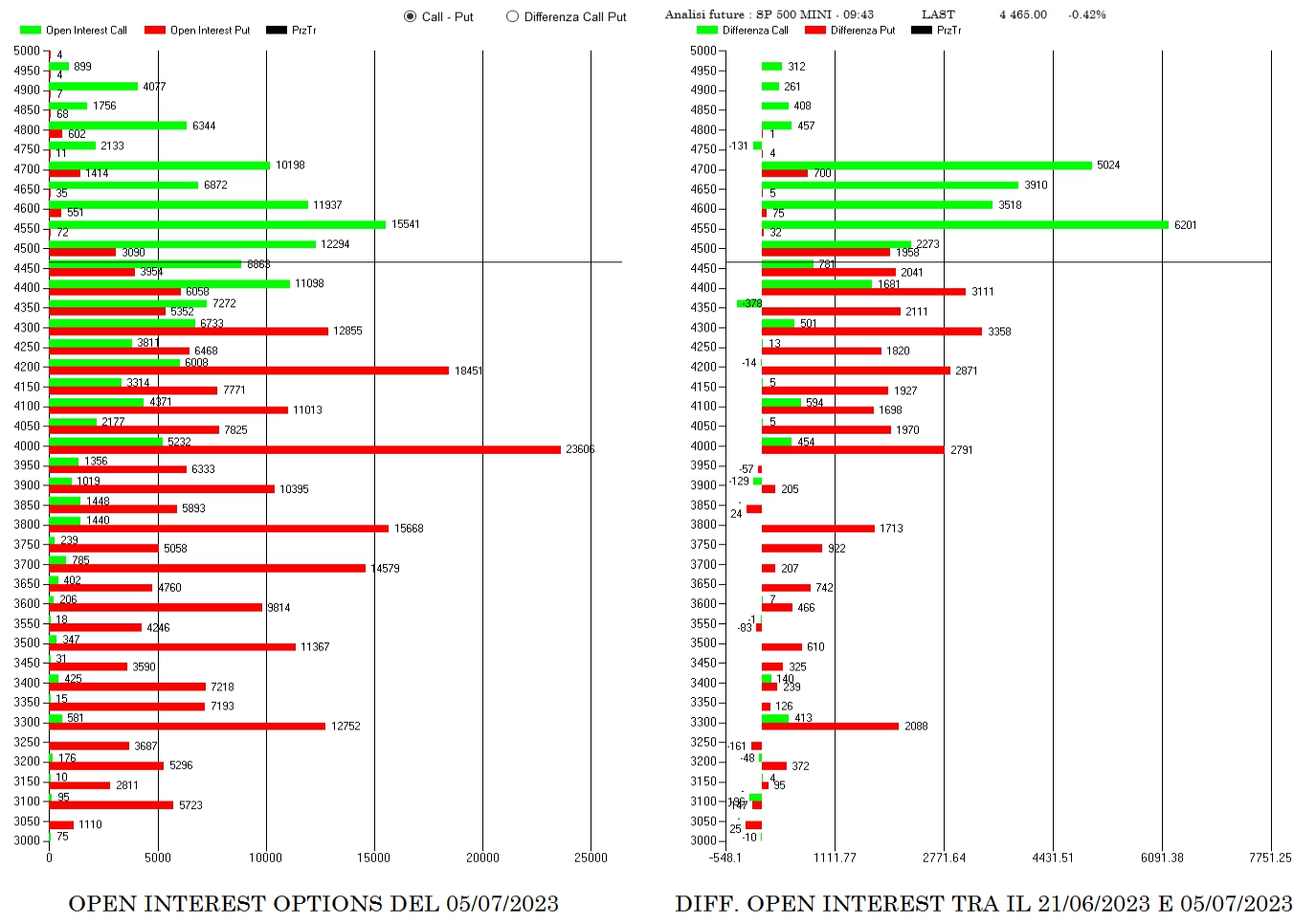

Quello che andiamo a vedere adesso è un grafico che ci mostra il reale posizionamento totale ed il differenziale di contratti scambiati negli ultimi dieci giorni di borsa.

Il totale a sinistra ci mostra un mercato assolutamente dominato da Put con vari picchi posizionati a strike 4000 e 4200. Tra 4250 e 4450 insiste una area di cosiddetta neutralità dove sono ben visibili le azioni di ricopertura effettuate con put e call sugli stessi strike. A partire da 4500, per poi arrivare a 4550 fino a 4700, fanno bella mostra i tanti contratti call netti.

Nel grafico a destra invece andiamo a visualizzare il differenziale a dieci giorni, ovvero tutte quelle posizioni aperte e con il maggior rischio gamma che, se toccate, innescherebbero rapidissime azioni di ricopertura.

In questo grafico sono chiare le azioni di ricopertura effettuate a 4400, 4450 e 4500 e le entrate nette di call a partire da 4550 insieme a entrate di put, ma con quantitativi minori, a partire da 4350.

Quindi, fino a che il prezzo rimarrà circoscritto all’interno di questi livelli non dovremmo assistere a particolari squeeze di prezzo e di volatilità. Al contrario dovranno essere monitorati volumi ed open interest di future ed opzioni nel caso i prezzi vadano a lambire quelle aree dove gli operatori hanno posizionati i propri contratti netti.

Vi ricordo che proprio questo sarà uno degli importanti argomenti dei quali parleremo durante l’evento organizzato il 23 Settembre 2023 in una meravigliosa location Toscana dal titolo “Quando la Finanza e l’Enogastronomia si incontrano” https://www.sunnymoney.it/finanza-enogastronomia-23set23/