in caricamento ...

FTSEMIB – UN INDICE SOTTO LA LENTE

FTSEMIB – UN INDICE SOTTO LA LENTE

11 Gennaio 2022

Il grafico dei prezzi ci mostra come questo sottostante, dopo un lungo periodo di flessione, dai doppi massimi del mese di Dicembre 2021 ai doppio minimi dei mesi di Luglio e Settembre 2022, abbia lavorato per un lungo periodo all’interno di una ben definita ed ampia area di range tra 20300 e 24800.

Attualmente il prezzo ha rotto al rialzo il livello orizzontale superiore di questa area costringendo gli operatori a veloci riposizionamenti monetari su tutte le scadenze quotate.

La Linea di Regressione è ben sotto al prezzo e con pendenza positiva ed il suo percentile si trova ancora sotto ad una ipotetica area di ipercomprato, esattamente a 33.

I flussi volumetrici sono ancora inferiori alla media storica ma in linea con il periodo.

Aree di supporto si trovano a 24870 e più in basso 23180.

Aree di resistenza si trovano a 25900 e successivamente a 27450.

ANALISI DEGLI OPEN INTEREST

L’analisi si riferisce a tutte le scadenze quotate fino alla prima trimestrale Marzo 2023 e precisamente:

13 Gennaio 2023

20 Gennaio 2023

17 Febbraio 2023

17 Marzo 2023

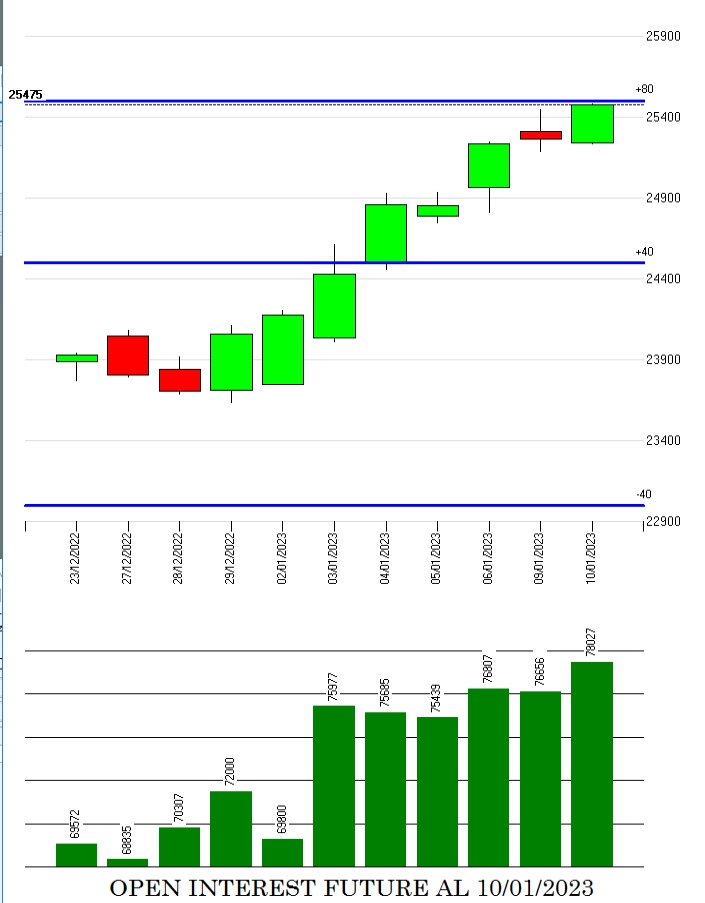

GLI OPEN INTEREST DEL FUTURE

Dall’istogramma verde, che rappresenta gli open interest della componente future, si vede molto bene che gli operatori, alla rottura di Va+40 posta a 24500 e che rappresentava il primo livello di controllo sul lato call, sono entrati in copertura.

Il primo aumento di future corrisponde al primo strappo rialzista del 3 gennaio. Successivamente l’aumento dei future ha accompagnato come al solito il moomentum rialzista dei prezzi toccando un massimo relativo proprio nella giornata di ieri quando i prezzi hanno toccato Va+80 posta in area 25500.

Solo un alleggerimento della componente future potrebbe suggerire la possibilità di un ritracciamento dei prezzi ma, fino a che la pressione del future sarà così consistente, sarà difficile leggere debolezza su questo sottostante.

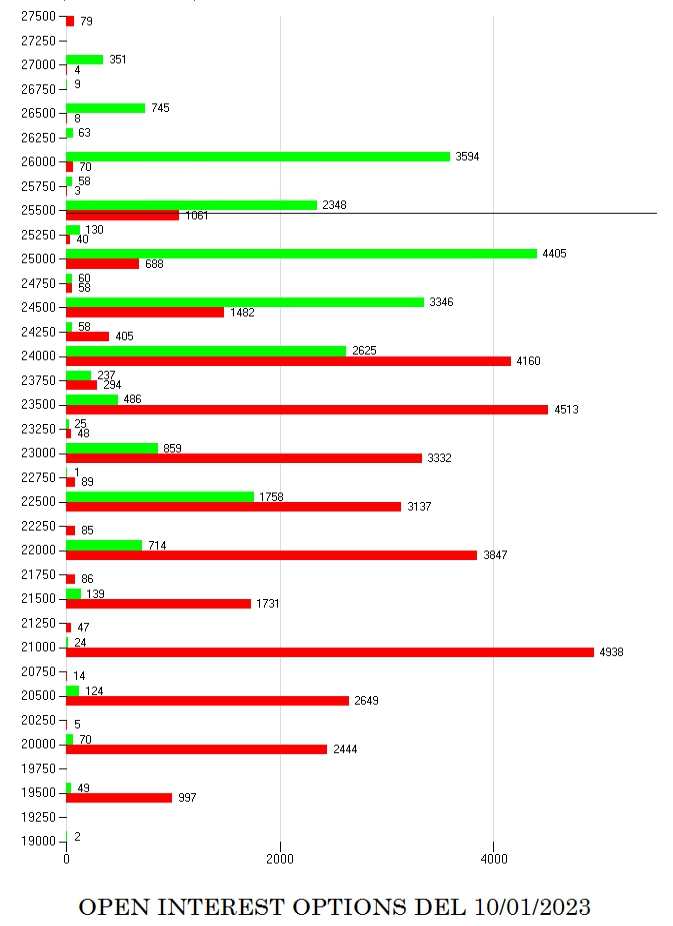

I TOTALI

Il grafico dei totali ci evidenzia un mercato molto sbilanciato sul lato put che è stato oggetto di maggior interesse da parte degli operatori rispetto al lato call.

Numericamente è evidente il gran numero di put rimaste a mercato rispetto alle call.

Questo conferma la forza con cui i prezzi sono saliti. Normalmente, se i rialzi sono solidi e con buone basi, gli operatori tendono a comprare il sottostante e coprirsi dal pericolo ribasso comprando put sotto al prezzo. Va da sè che un mercato che sale mentre aumentano put otm è un mercato che riscuote molto interesse da parte degli operatori.

E’ anche molto interessante vedere come, da area 24000, gli operatori sono stati costretti ad entrare in copertura delle prime call corte di gamma, coprendole con pari e superiori quantità di put.

Attualmente il mercato disegna, al rialzo, due livelli molto importanti. Il primo a 25500 già parzialmente ricoperto ed il secondo a 26000 dove insistono ancora call nette.

Al ribasso i primi livelli di pullback li possiamo considerare a 25000, area dove sono avvenute le ultime ricoperture e successivamente area 24000 che è diventata la vera area spartiacque.

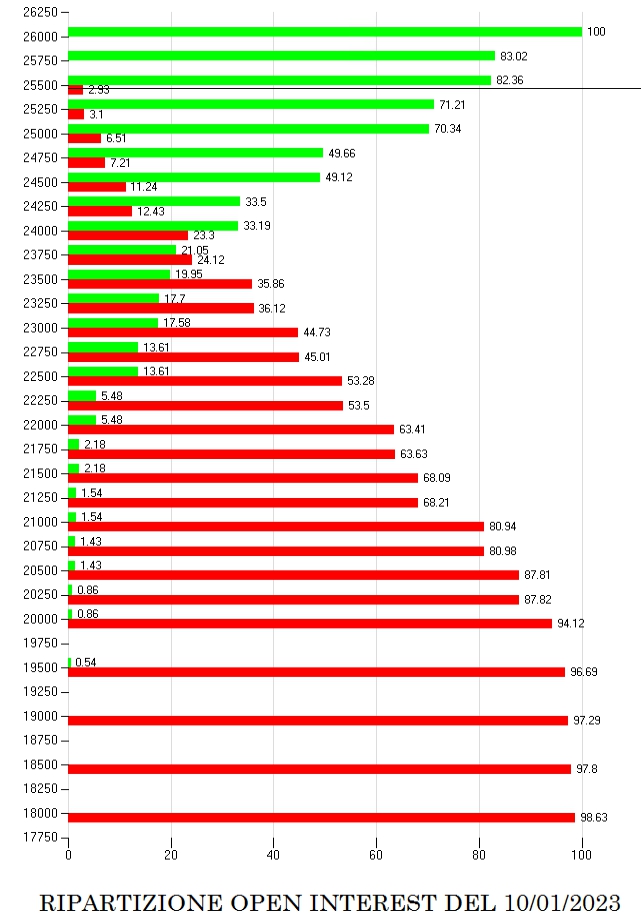

LA FUNZIONE DI RIPARTIZIONE

La mappa monetaria che è visualizzabile dalla lettura della funzione di ripartizione ci mostra un mercato arrivato su livelli di ipercoperto piuttosto importanti e che ha costretto gli operatori corti di gamma ad entrare in protezione.

Attualmente sono Itm oltre l’80% di call sul mercato. Abbiamo visto comunque che gli operatori hanno continuamente coperto queste posizioni sia con ingressi di future che con ingressi di opzioni con delta contrario. Prossimo step di controllo, se non ci saranno alleggerimenti della pressione rialzista a copertura, è lo strike 26000 che attualmente rappresenta il 100% di opzioni call andate Itm.

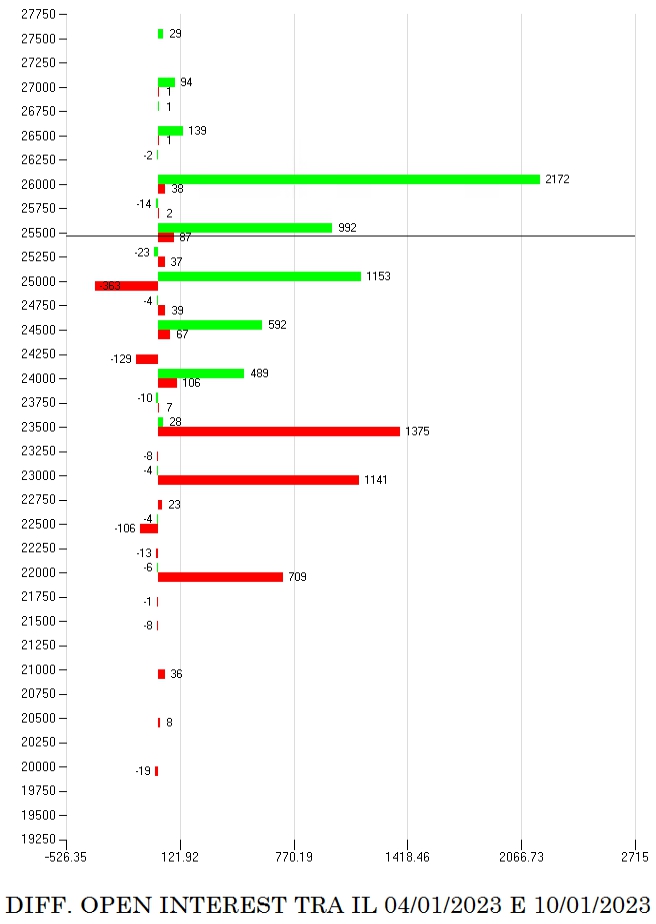

IL DIFFERENZIALE

La lettura del differenziale degli ultimi quattro giorni di borsa ci evidenzia come gli operatori abbiano continuata ad entrare con call Itm da strike 24000 a strike 25000 ed hanno posizionato oltre duemila contratti a 26000. Di contro sono progressivamente aumentate le put sotto al prezzo a conferma dell’interesse degli operatori a mantenere le propri posizioni sul sottostante.

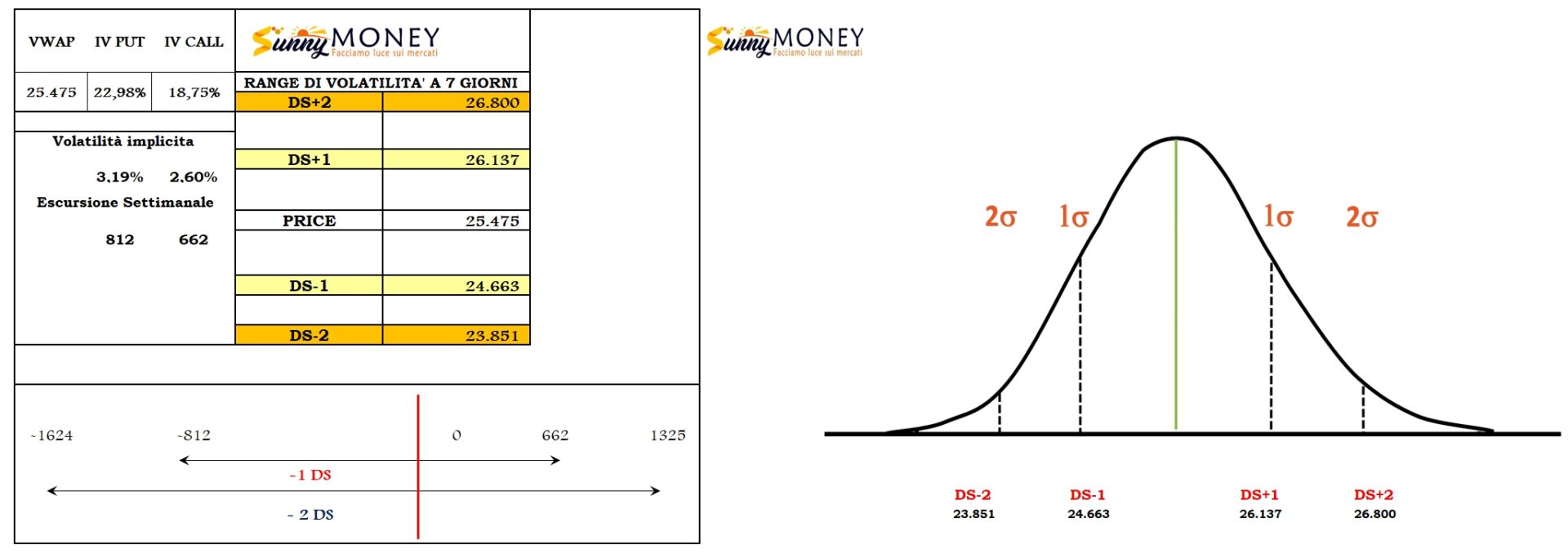

DEVIAZIONI STANDARD E LIVELLI DI ECCESSO PREZZATI DAL MERCATO

Grazie alla volatilità prezzata dai market maker sulla chain delle opzioni è possibile fissare dei probabili di rischio.

Il calcolo è stato effettuato utilizzando la volatilità Risk Reversal sia di put che di call applicandola al Vwap dei prezzi e un frame temporale a sette giorni.

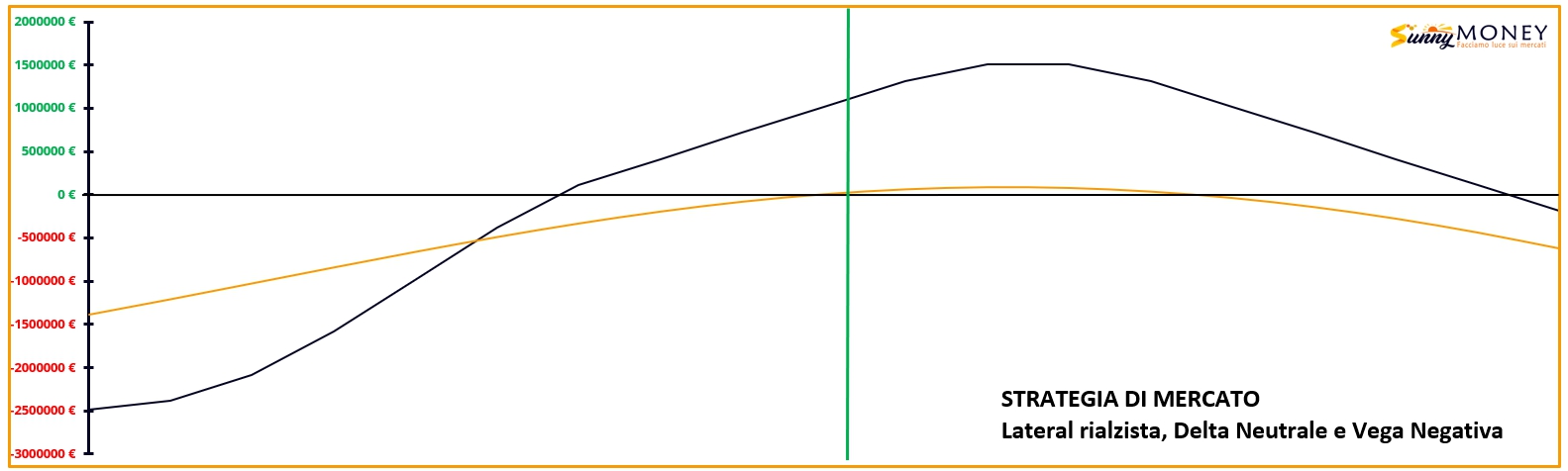

STRATEGIA DEL MERCATO

La strategia disegnata dai posizionamenti sul mercato dei derivati è attualmente lateral rialzista e vega negativa, quindi trarrà beneficio da un rialzo dei prezzi o una loro lateralizzazione e da una conseguente diminuzione di volatilità implicita.

Fonte: https://www.sunnymoney.it/ftsemib-un-indice-sotto-la-lente/