in caricamento ...

Dietro le Quinte di Enel: Analisi dei Contratti dei grandi Player Finanziari

ENEL – UN TITOLO SOTTO LA LENTE

10 luglio 2024

Lettura grafica e Mappa dei Flussi Monetari relativa alla scadenza Trimestrale Settembre 2024

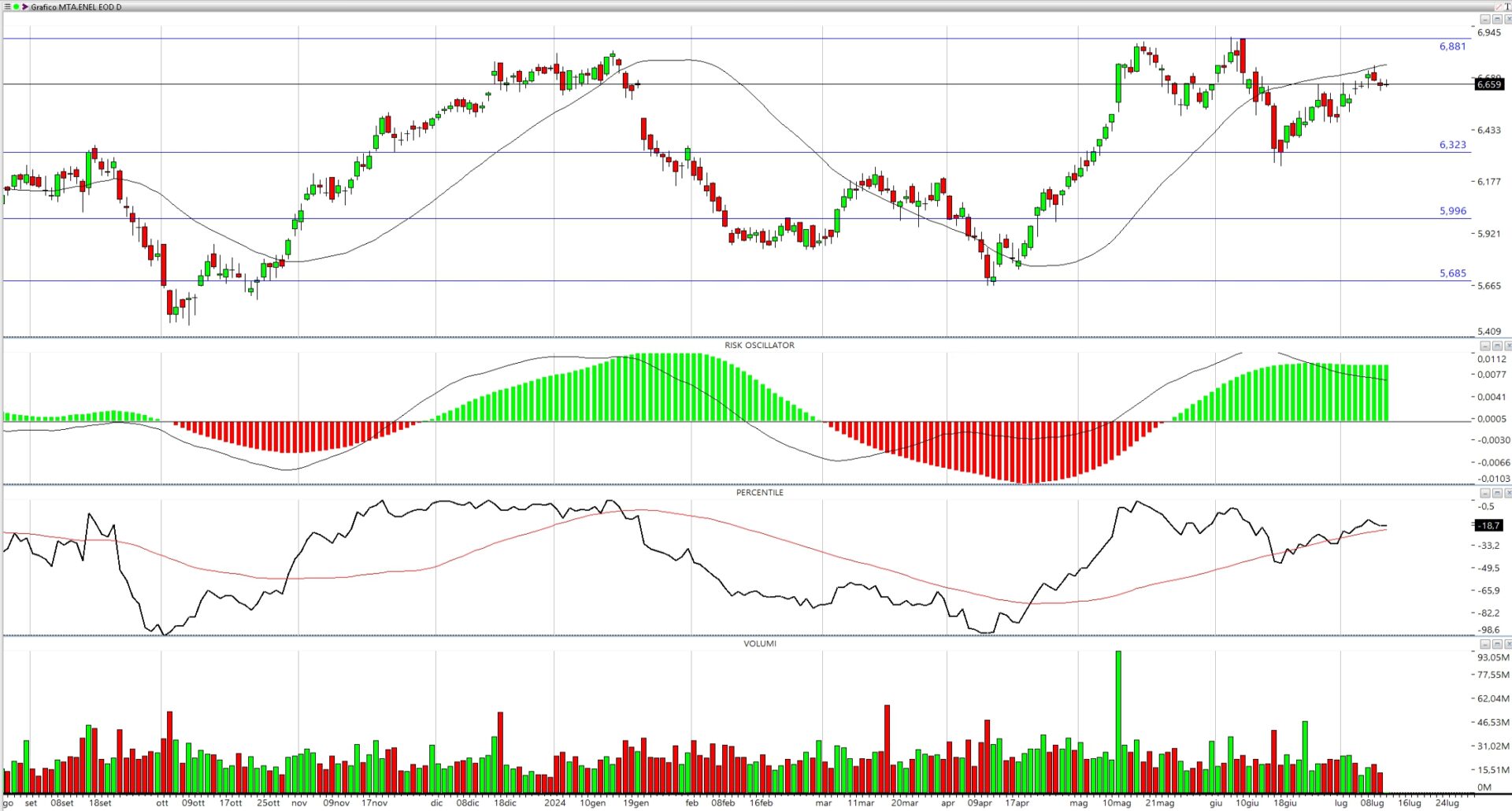

La semplice lettura del grafico dei prezzi ci mostra un titolo che, dai minimi di ottobre 2023, si è prodotto in una serie di oscillazioni con massimi e minimi superiore, lasciando intendere una buona tonicità e momentum.

Al rialzo abbiamo solo una area di resistenza a 6,69 mentre al ribasso insistono tre importanti aree di supporto posizionate a 6,32, 5,99 e 5,68. Vedremo più avanti, con la lettura dei posizionamenti monetari del mercato delle opzioni a cosa corrispondono questi livelli di prezzo.

Gli indicatori statistici mostrano andamento lateral rialzista: la Regressione Lineare, anche se sopra al prezzo, si trova in pendenza positiva; l’Oscillatore di Rischio è in territorio verde ed il Percentile conferma che c’è ancora forza e momentum su questo titolo.

ANALISI DEI FLUSSI MONETARI

Breve introduzione:

Il 70% degli scambi sui mercati finanziari viene effettuato da Algoritmi

Nel mercato delle opzioni e dei derivati gli algoritmi operano spesso in modo univoco in quanto concepiti con i medesimi input e gestiscono meccanicamente il rischio gamma di migliaia di contratti a mercato.

L’approccio monetario è basato sull’assunto per cui il mercato delle opzioni e dei derivati in genere influenza in modo sostanziale l’andamento del prezzo del sottostante, e non viceversa. Secondo questo approccio, il prezzo è semplicemente una derivata, il prezzo cioè è la manifestazione dei movimenti del denaro nel mercato.

Spesso il prezzo, per l’effetto combinato delle azioni di copertura e ricopertura, si allontana molto dal proprio Fair Value. Con l’Analisi Monetaria si individuano con precisione i Trigger operativi di queste fasi di mercato.

MC4: POSIZIONAMENTI E MAPPA DEL RISCHIO

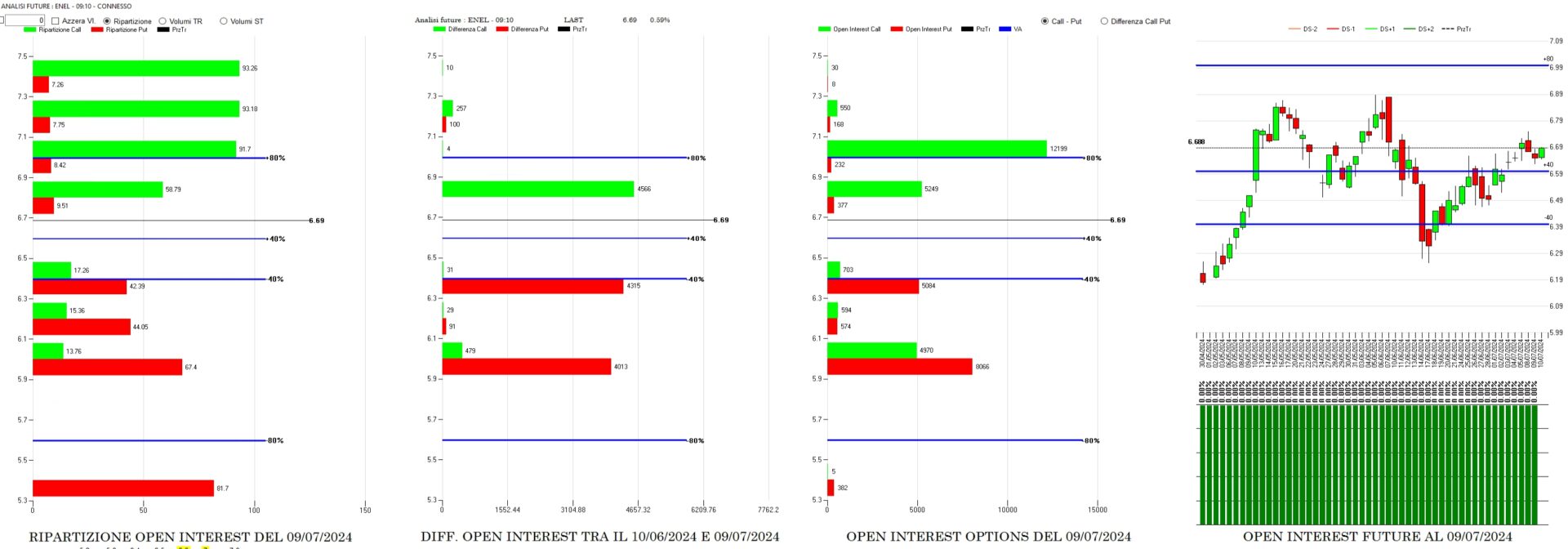

Il Primo Grafico, quello della Ripartizione Open Interest, ci mostra come i prezzi, a 6,69, si trovano esattamente sopra Va+40 che è il primo livello al rialzo da dove potrebbero partire le prime azioni di ricopertura long dove insistono oltre il 40% di Call.

Il primo livello al ribasso da dove potrebbero partire le prime azioni di ricopertura short si trova esattamente a 6,3 dove oltre il 40% di Put rischiano di diventare Itm.

Il Secondo Grafico è relativo al differenziale dei contratti scambiati tra il 10 giugno ed il 9 luglio. Tale grafico ci mostra come gli operatori siano entrati a mercato esattamente con call nette a strike 6,8 e hanno provato nuovi ingressi di put nette a strike 6.4 e a strike 6,0 .

Il Terzo Grafico mostra il totale dei contratti a mercato evidenziando le forti azioni di ricopertura a strike 6,0 e 6,4 e, più in alto, i livelli di target del titolo con tantissimi contratti Call posizionati a strike 7,0.

CALCOLATORE MONTECARLO

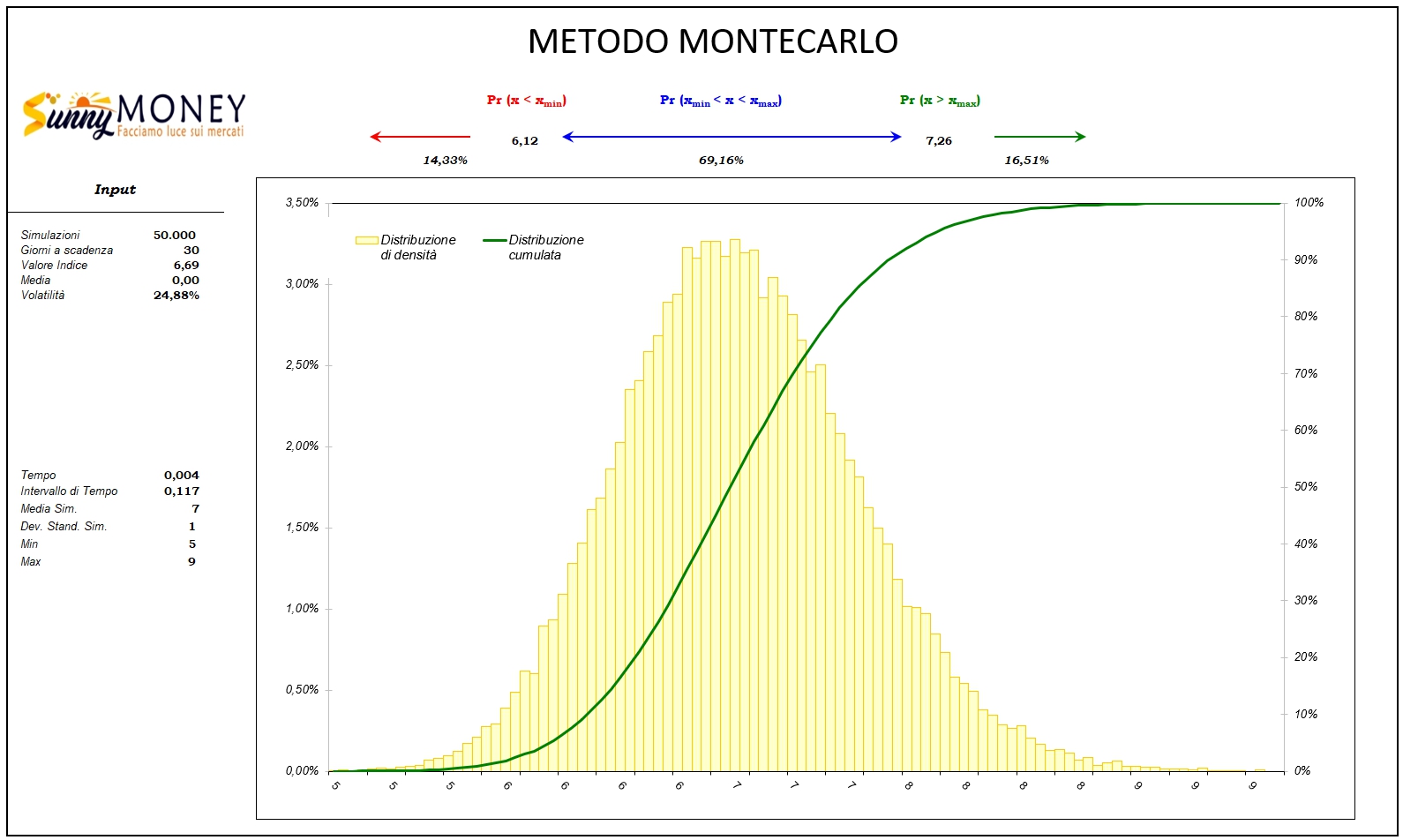

l simulatore Monte Carlo è uno strumento statistico utilizzato in finanza per analizzare e prevedere il comportamento della variabilità finanziaria sotto incertezza. Il metodo Monte Carlo si basa sulla generazione di un gran numero di scenari possibili per le variabili di interesse, utilizzando tecniche di simulazione stocastica.

La simulazione che abbiamo effettuato con 50000 lanci ci mostra che questo mercato, con Vwap a 6,69 e volatilità implicita Risk Reversal pari al 24,88%, per i prossimi 30 giorni, ha il 69,16% di probabilità di rimanere tra 6,12 e 7,26.

Il metodo Montecarlo comunque conferma che le probabilità al rialzo sono leggermente maggiori delle probabilità al ribasso: 16,51% al rialzo e 14,33% al ribasso.

ANALISI DELLO SKEW DI VOLATILITA’

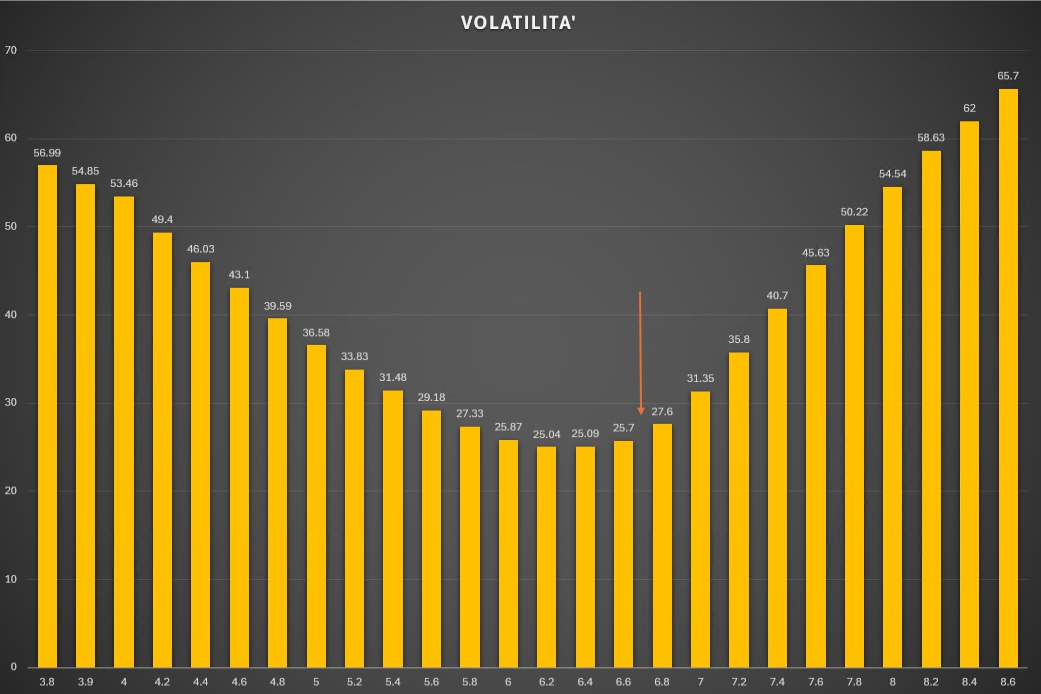

Lo skew di volatilità è la volatilità implicita prezzata dal mercato delle opzioni su strike diversi di una stessa scadenza. La corretta lettura di questo grafico permette di avere una visione maggiormente dettagliata delle aspettative future del mercato aiutando gli operatori a prendere decisioni più coerenti ed informate.

Visivamente questo Skew è equiparabili ad un Volatility Smile, ovvero disegna una ampio sorriso dove le opzioni a destra, quelle relative alle aspettative rialziste, prezzano volatilità più alte.

Questa lettura ci dà una prima conferma che attualmente viene prezzato più probabile un rischio rialzo che non un rischio ribasso.

STRATEGIA DEL MERCATO

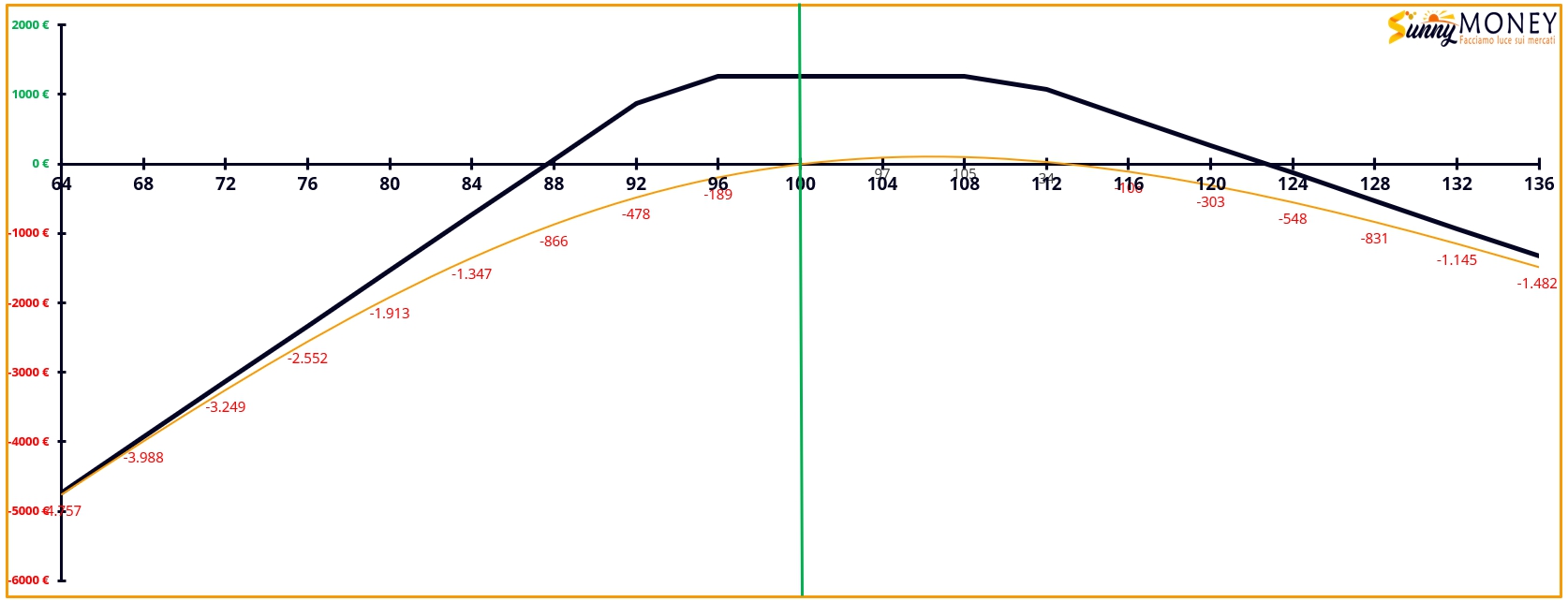

Attualmente il mercato sta disegnando una strategia lateral rialzista assimilabile ad un Iron Condor asimmetrico dove il rischio è concentrato maggiormente sul lato ribassista.

Tale strategia si apprezza con prezzi che lateralizzano o salgono leggermente e da un sensibile abbassamento di volatilità oltre che dal passare del tempo.

Maggiori dettagli su Mc4,il metodo di lettura monetaria, si trovano a questo link: https://www.sunnymoney.it/videocorsi-gratis/videocorsi-gratis-menu/leggere-mercati-con-mc4/