in caricamento ...

IL VIX – UN INDICE SOTTO LA LENTE

Il VIX è l’indice che rappresenta la volatilità prezzata sul mercato statunitense ed ha come riferimento le opzioni di S&P500.

Obiettivo del Vix è quello di raffigurare la volatilità del mercato nei successivi 30 giorni di calendario e può dunque essere interpretato come un’approssimazione della speranza matematica sotto la probabilità neutrale al rischio della volatilità dello S&P 500 nei successivi 30 giorni di calendario.

Le opzioni che vengono considerate in tale metodologia di calcolo sono call e put, con una vita residua non inferiore ai 23 giorni e non superiore ai 37 giorni. Tali opzioni vengono scelte utilizzando la chain delle opzioni sull’indice SP500 che scadono normalmente il terzo venerdì del mese.

Tutti ormai conoscono la correlazione negativa esistente tra i due indici e la spiegazione di tale relazione inversa si basa esattamente su quello che succede nel mercato delle opzioni sottostante.

Ad esempio. in corrispondenza di un mercato azionario con aspettative ribassiste, gli investitori incrementano il flusso di ordini in acquisto e vendita di opzioni put, causando di fatto un eccesso fra domanda e offerta, un aumento di volumi che di fatto si traduce in un aumento del premio delle opzioni e di conseguenza in un aumento della volatilità implicita.

Al contrario, in un mercato rialzista raramente si assiste ad un disequilibrio fra domanda ed offerta sul mercato delle opzioni e tutto questo non provoca particolari aumenti di volatilità implicita rendendo il fenomeno molto meno accentuato.

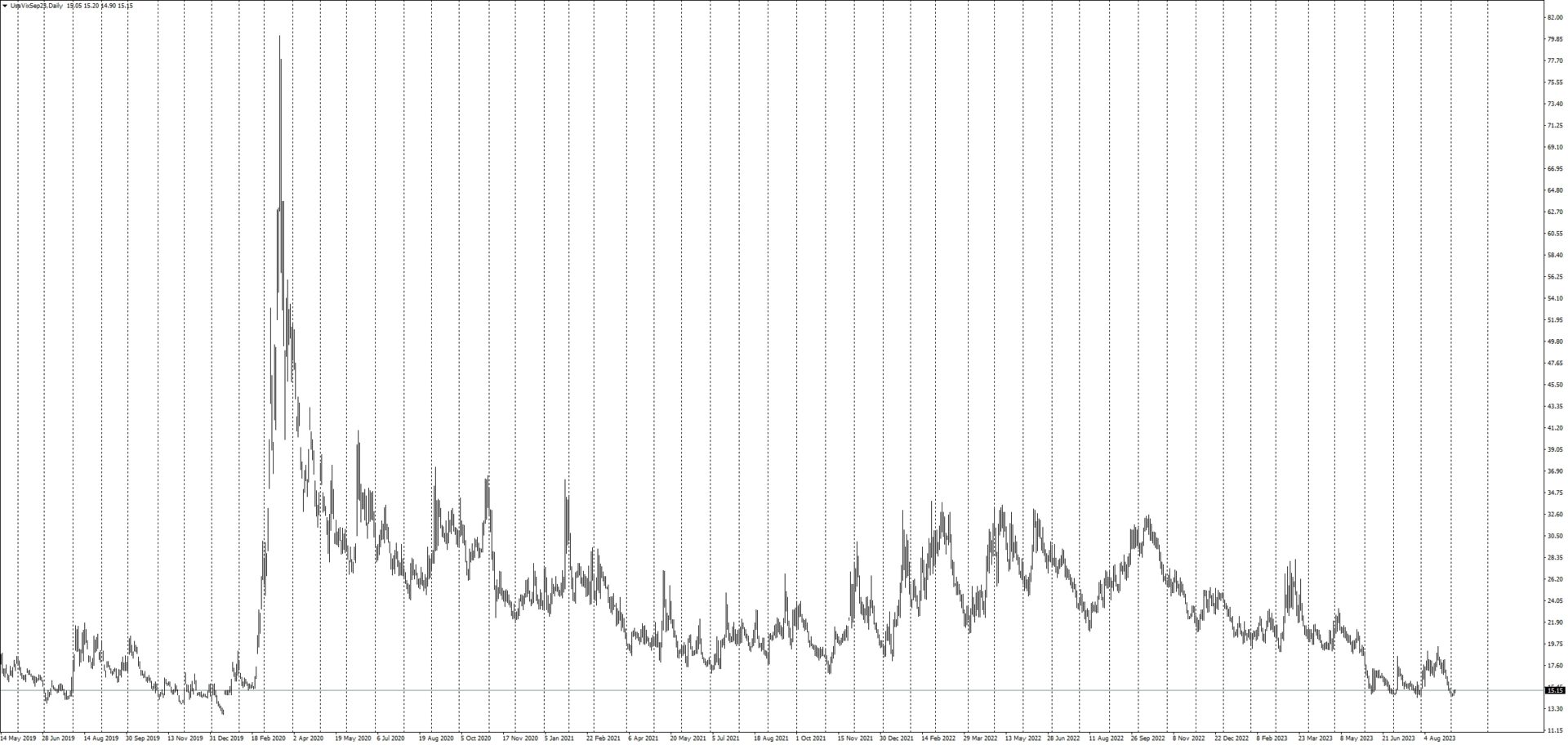

Veniamo quindi ad esaminare come si sta comportando il Vix nella fase attuale di mercato. Partiamo quindi con il grafico che evidenzia come, da dopo il nefasto marzo 2020, dove avemmo picchi di Vix superiori ad 80, questo indice è, piano piano, rientrato all’interno del suo classico canale con una leggera asimmetria negativa, tipica di tutti gli indici di volatilità.

Attualmente il prezzo si trova in area 15, esattamente nella parte inferiore del canale che ha contenuto i prezzi negli ultimi 3 anni ed in linea con i prezzi pre-Covid.

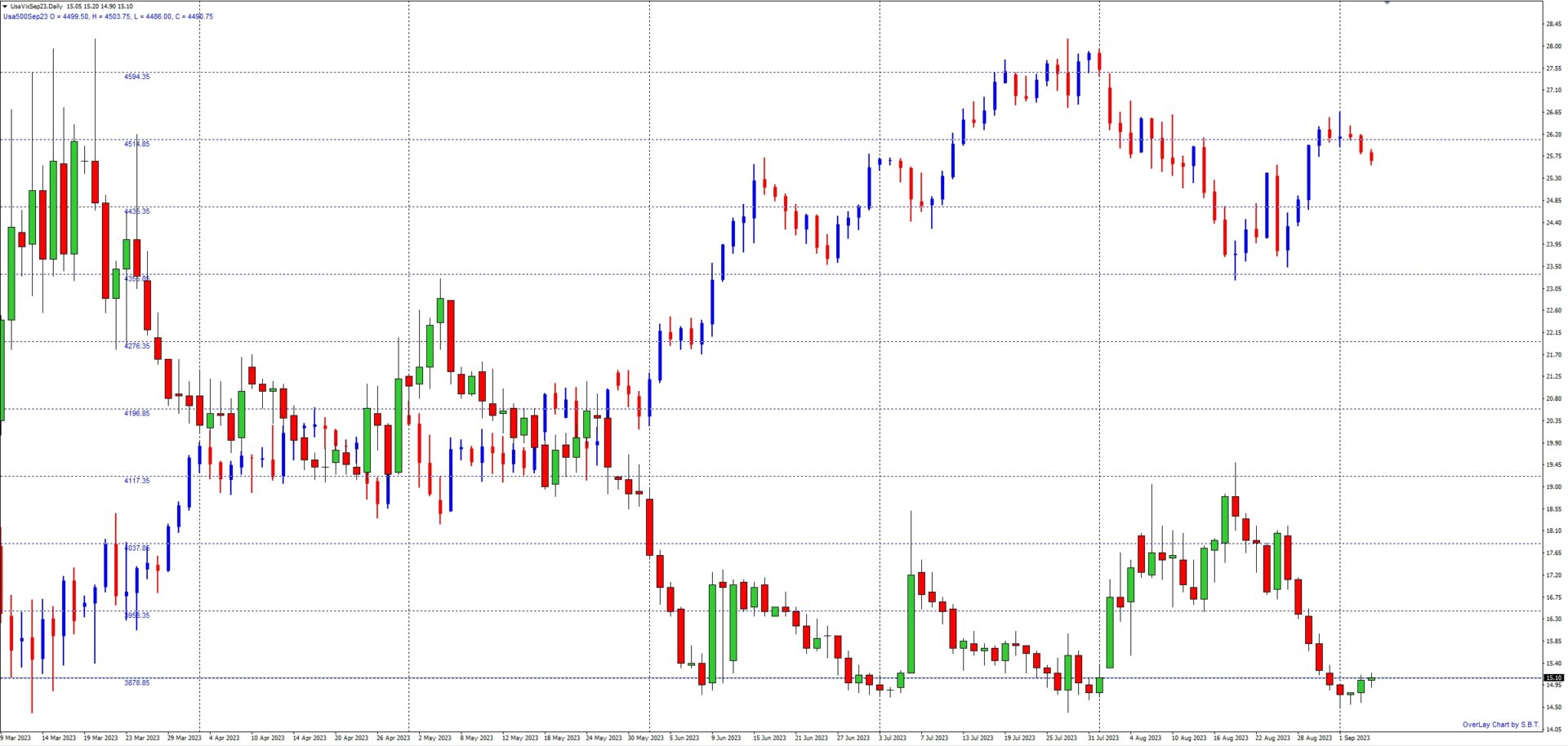

E’ comunque sempre interessante toccare con mano l’effettiva correlazione negativa che c’è con l’indice a cui fa riferimento, ovvero S&P500.

Ogni nuovo massimo di S&P500 corrisponde a nuovi minimi del Vix. Ogni nuovo minimo di S&P500 corrisponde a nuovi massimi del Vix.

Andiamo adesso a vedere nella sostanza come si sono mossi gli operatori all’interno dei complessi mercati finanziari.

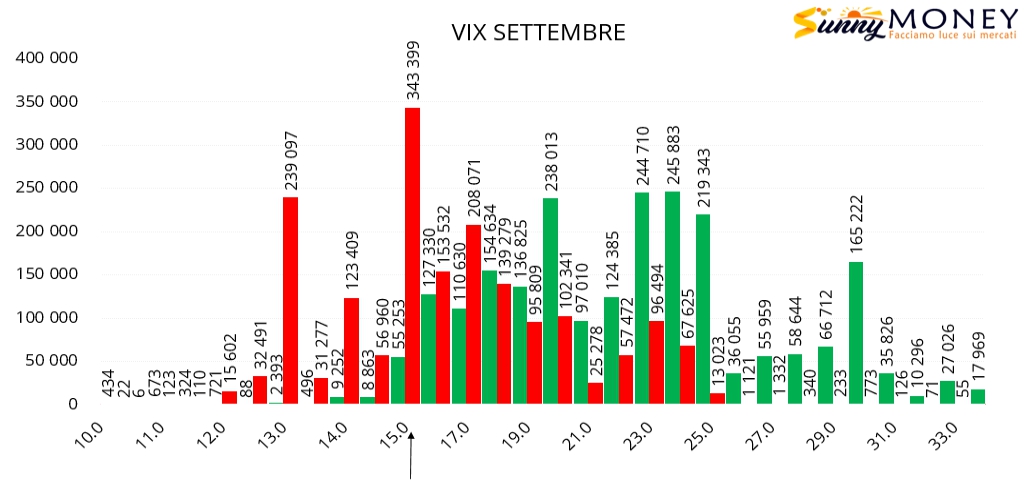

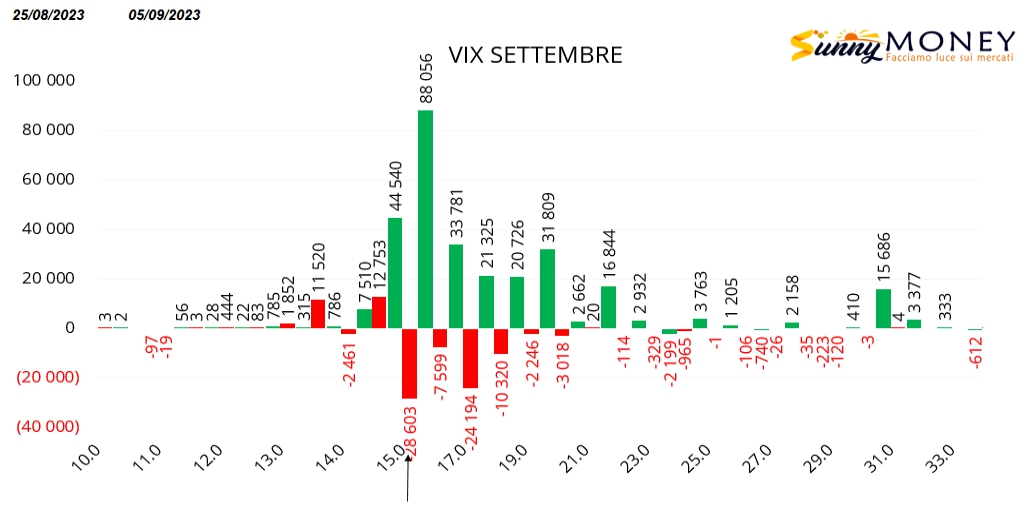

Partiamo subito con la rappresentazione dei totali dei contratti, Open Interest, che sono stati posizionati sul Vix Settembre.

E’ ben visibile come il Vix sia arrivato a costringere gli operatori a forti azioni di ricopertura a partire da strike relativamente distanti.

Attualmente i prezzi stanno lavorando a contatto con una immensa pila di put a strike 15 che potrebbero fermare temporaneamente la continua discesa dei prezzi.

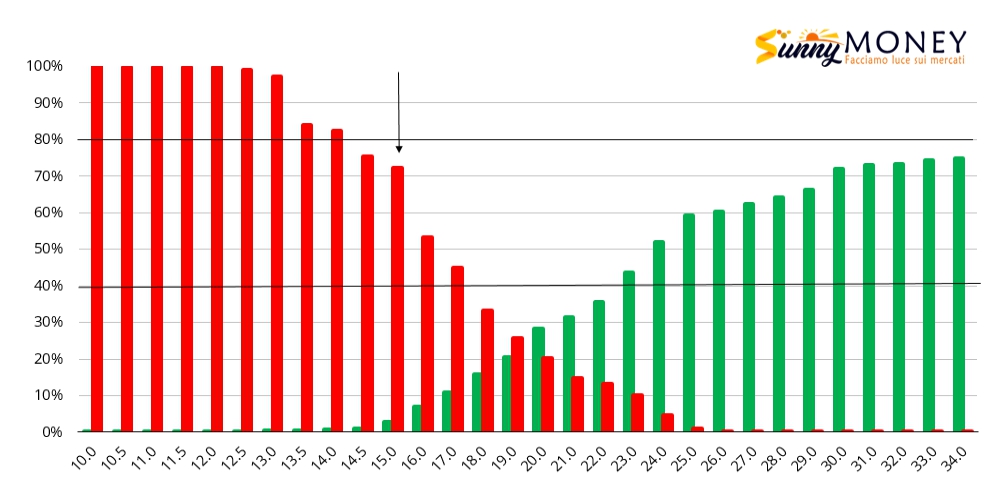

Vediamo adesso, attraverso l’importante lettura della Funzione di Ripartizione, di comprendere in che area si trova questo mercato.

I numeri parlano chiaro, il Vix Settembre è attualmente in una area di forte eccesso ribassista che ha fatto diventare ITM il 70% di put.

Sotto questo livello insistono solo due strike densamente popolati da put nette e sono esattamente strike 14 che rappresenta l’80% di put ITM e strike 13% che è praticamente il 100%.

Concentriamoci adesso su cosa hanno movimentato gli operatori nell’ultima settimana di borsa.

La lettura del differenziale delle opzioni è particolarmente importante perchè ci permette di decifrare con maggior precisione quelle che sono le aspettative di coloro che muovono i mercati.

Come è ben evidente, per seguire il trend ribassista del Vix, gli operatori hanno chiuso molte put da strike 21 a strike 15. Contemporaneamente sono entrati con enormi quantità di call sopra al prezzo, sia a 15 che a 16, confermando che sul mercato americano, al momento non sussistono assolutamente paure o incertezze.

Infine, come ultima lettura, mi soffermo su due importanti dati che la volatilità implicita delle opzioni a cui fa riferimento il Vix, permette di visualizzare.

Userò per questo sia i differenziali degli ultimi cinque giorni, sia di delta che di vega.

Come si può notare, i differenziali di volatilità, in giallo, sono aumentati sulla scadenza Settembre e diminuiti sulla scadenza Dicembre, formando una asimmetria sbilanciata positivamente sul lato sinistro tipica della Backwardation di strike.

I differenziali di delta invece sono diminuiti di molti punti percentuali esattamente al contrario, ovvero con una asimmetria negativa sul lato sinistro.

Questo ci conferma che i premi delle opzioni sono, a parità di delta rapportandoli al prezzo attuale, sensibilmente diminuiti confermando i pochi timori che hanno attualmente gli operatori sullo specialistico mercato delle opzioni.

Alla fine dell’articolo vi ricordo l’importante appuntamento del 23 Settembre nelle belle campagne Toscane di Montepulciano.

Coniugheremo la formazione finanziaria alla gastronomia ed alle bellezze del posto.

Questo evento si rivolge a tutti quegli operatori, sia trader che investitori, sia retail che professional, che intendono approfondire le importanti opportunità che offrono le opzioni nei moderni mercati finanziari.

Impareremo a conoscere i mercati da un punto di vista completamente diverso e assolutamente professionale.

Approfondiremo i concetti base delle opzioni. Vedremo da cosa è mosso il loro prezzo e quale è la variabile più importante da approfondire.

Simuleremo alcune fra le più importanti strategie che si possono implementare mostrando quali sono i reali rischi e come evitarli correggendo le posizioni.

Comprenderemo come creare portafogli azionari, come proteggerli e come replicarli utilizzando semplici combinazioni di opzioni.

Vedremo come, attraverso il sapiente uso delle opzioni, è possibile abbassare il prezzo di carico di un titolo azionario senza aumentare il rischio.

Spiegheremo da cosa è mosso un mercato finanziario e quali importanti informazioni riesce a fornirci lo specialistico mondo delle opzioni.

Impareremo a creare una mappa monetaria che ci permetterà mettere a mercato strategie sempre coerenti ed a basso rischio.

Relatori:

Bruno Nappini: Operatore e Formatore Professionista Certificato CUI e CSTA SIAT

Mauro Perotti: Professore accademico ed esperto in mercati finanziari

Per informazioni cliccare a questo link: