in caricamento ...

LE GRECHE DI SECONDO ORDINE: IL CHARM

IL CHARM

Oggi facciamo un approfondimento tornando alle greche. Sappiamo che sono valori che ci aiutano a mettere in relazione il prezzo di un’opzione con le sue determinanti.

Sappiamo infatti che il delta è la relazione del prezzo con il sottostante, che il theta è la relazione con il tempo e il vega con la volatilità. Il rho è la relazione con il tasso di interesse.

Abbiamo parlato anche delle greche di secondo ordine come il gamma, il vomma, il vanna ed il veta e della loro importanza nella gestione di un portafoglio in opzioni. Facciamo però un piccolo ripassino.

Il gamma infatti mostra la variazione del delta al variare del sottostante.

Il vomma misura la variazione del vega, in base alle variazioni della volatilità implicita.

Il vanna invece misura la variazione del delta in base alle variazioni della volatilità implicita.

Il veta misura la variazione del theta in base alla variazione della volatilità implicita.

L’approfondimento che faremo sarà relativo ad una sottogreca chiamata Charm o Delta Bleed che tradotto letteralmente significa “sanguinamento del delta”. E’ una greca di secondo ordine, ma al pari del vomma e delle altre greche, riveste una importanza fondamentale per chi usa le opzioni sui moderni mercati finanziari.

Di fatto il Charm misura la sensibilità del delta di una opzione al passare del tempo fino alla scadenza, ovvero fa vedere come il delta venga modificato, oltre che da variazioni di volatilità, anche dalle inevitabili variazione di tempo a scadenza.

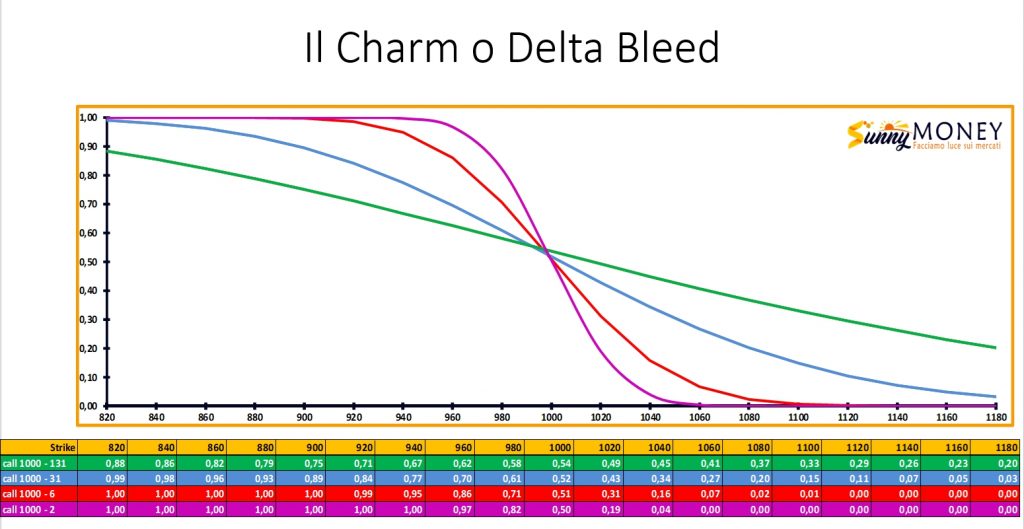

Il grafico evidenzia come si comporta il delta sui vari strike di una call 1000 con scadenza 131 giorni. La linea verde rappresenta il delta in corrispondenza di ciascuno strike a 131 di vita residua dell’opzione. La linea blu rappresenta il delta in corrispondenza di ciascuno strike a 31 giorni, la linea rossa rappresenta il delta a 6 giorni e la linea viola il delta a 2 giorni.

E’ evidente che più ci si avvicina a scadenza e più il delta di una opzione Itm sarà uguale ad 1 mentre il delta di una opzione Otm diventerà sempre più prossimo a Zero. L’unico strike sul quale non ha effetto il Delta Bleed è lo strike atm che sarà fino a scadenza uguale a 0.5 e non subirà variazioni particolari da questa greca di secondo ordine. Oltre al grafico, osservate bene anche i dati in tabella per vedere la sostanziale differenza di delta che c’è in corrispondenza degli stessi strike.

E quindi, cosa succede al prezzo delle opzioni?

Partiamo da un assunto molto superficiale e semplicistico ma comunque applicabile alla realtà: siccome il delta di una opzione è una stima di probabilità che ha quella opzione di scadere Itm, viene da sé che, man mano che la scadenza si avvicina, le probabilità che una opzione Otm diventi Itm si abbassano rapidamente con il solo passare del tempo e dei giorni a scadenza. Il Charm è infatti deputato appunto a stimare di quanto sarà questo decadimento di delta nel tempo.

A livello di formule teoriche sappiamo che il valore del Charm, sia per opzioni put che per opzioni Call, è un valore che sarà sempre compreso tra -1 e +1.

Sappiamo inoltre che le call Itm e le Put Otm, quelle opzioni che stanno sulla parte sinistra della superficie di volatilità, avranno sempre un Charm positivo. Infatti il delta aumenta con il passare del tempo. Al contrario le Call Otm e le Put Itm avranno sempre valori di Charm negativi: come potete vedere infatti il delta diminuisce con il passare del tempo.

La conseguenza è la stessa che abbiamo detto sopra, ovvero che il delta delle opzioni Itm ed Otm saranno quelli che subiranno maggiormente gli effetti del Charm al passare del tempo.

Infatti, con il passare del tempo e l’avvicinarsi alla scadenza, le opzioni Itm e deep Itm si comporteranno esattamente come il sottostante arrivando ad avere delta 1, mentre le Otm e le deep Otm tenderanno ad avere un delta sempre più prossimo a Zero.

Quindi il Delta Bleed o Charm può essere calcolato prendendo come riferimento il delta attuale al quale andremo a sottrarre il delta del giorno dopo riprezzando il reale premio dell’opzione con un giorno di vita residua in meno.

Diciamo subito che i valori di decadimento giornaliero del delta sono abbastanza affidabili quando il tempo a scadenza è ancora molto. In realtà quando ci si avvicina a scadenza il decadimento di delta accelera talmente tanto che qualsiasi stima rischia di essere estremamente imprecisa.

Ma a cosa può servirci questa greca di secondo ordine sconosciuta ai più?

Proviamo a montare uno spread di calendario Atm ed uno spread di calendario Otm con il nostro simulatore.

Tutti sappiamo cosa è uno spread di calendario, ovvero la vendita di una opzione a scadenza più breve coperta dall’acquisto di una opzione a scadenza più lunga utilizzando lo stesso strike.

In pochi però sanno che, oltre al vega influisce anche il delta sulla costruzione di calendario.

Quindi, ammettendo di essere entrati a mercato con i migliori presupposti di volatilità implicita potremmo scoprire che, fra farlo atm o farlo Otm ci possono essere delle sottili differenze. Sottili ma molto influenti per la riuscita stessa della strategia.

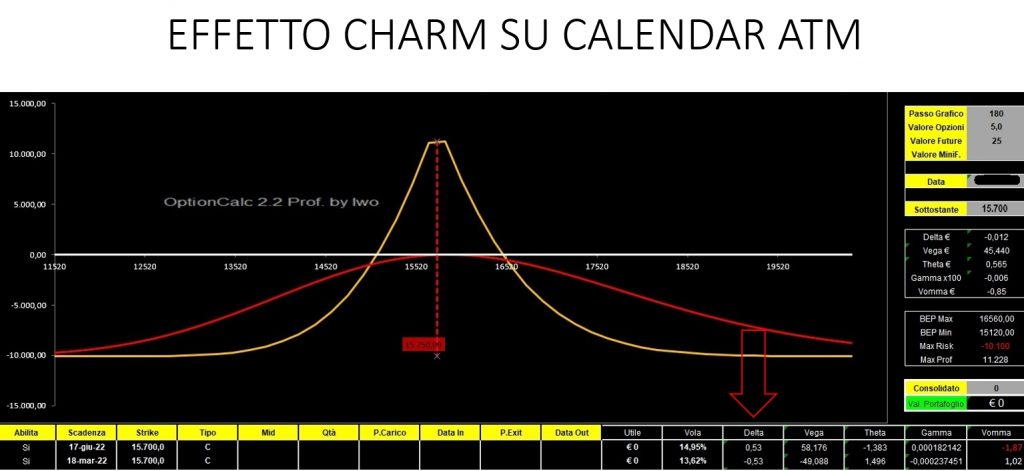

Questo è un calendar costruito su scadenze lontanissime e che sentono molto poco gli influssi del Charm. Essendo agosto 2021 abbiamo utilizzato per i nostri acquisti una scadenza a 10 mesi, la 2022, e per le nostre vendite una scadenza a 6 mesi, la Marzo 2022.

Questo è il calendar aperto usando opzioni ATM con prezzo sottostante a 15700. Notate come il delta unitario sia pressochè identico essendo uno strike assolutamente atm e, sia sulla scadenza Marzo22 che sulla scadenza Giugno22 avrà sempre valore simile

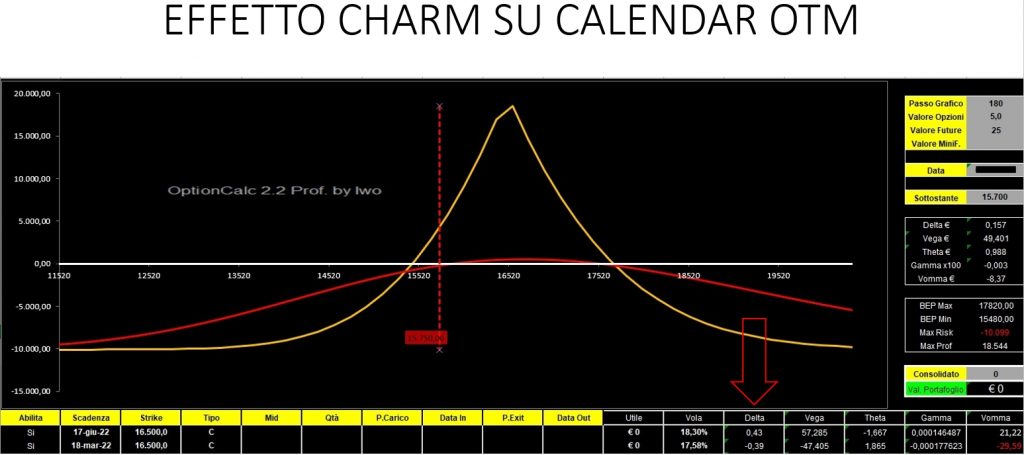

Al contrario, su questo calendar costruito utilizzando strike Otm si vede fin da subito come il delta della Marzo22 sia sensibilmente inferiore al delta della Giugno22 di un buon 0.04, ovvero, la sola distanza di 7 e 10 mesi dalla scadenza fa diminuire da 0.43 a 0.39.

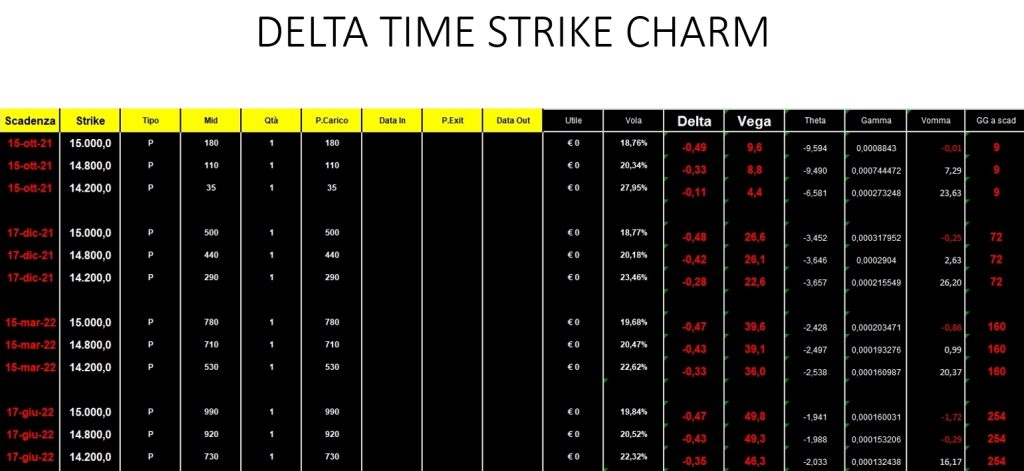

In questa immagine è evidenziato come il decadimento temporale del Delta, il Charm, altrimenti chiamato Delta Bleed che tradotto significa sanguinamento del delta, modifica in modo profondo le greche, i premi ed il rischio portafoglio a parità di strike e con scadenze diverse.

Sto usando 4 scadenze. La ottobre 2021 che ha vita residua di 9 giorni, la dicembre 2021 che ha vita residua 72 giorni, la marzo 2022S a cui mancano 160 giorni ed infine la scadenza giugno 2022 alla quale mancano 254 giorni.

Sto usando 4 scadenze. La ottobre 2021 che ha vita residua di 9 giorni, la dicembre 2021 che ha vita residua 72 giorni, la marzo 2022S a cui mancano 160 giorni ed infine la scadenza giugno 2022 alla quale mancano 254 giorni.

Ho usato TRE strike sul lato put partendo dal loro delta sulla prima scadenza OTTOBRE 2021.

Su ottobre abbiamo, con prezzo Dax che non stacca dividendi a 15000 lo strike ATM il 15000, lo strike a delta 0.3 il 14800 e lo strike a delta 0.10 a 14200.

Guardate su ogni scadenza come si modifica in modo sensibile il delta e come RIMANE SEMPRE a 0.5 sulla 15000 ma aumenta in modo progressivo all’aumentare del tempo a scadenza.

Ad esempio, la put 14200 che a 9 giorni ha un delta di -0.11, sulla scadenza a 254 il suo delta triplica ed arriva a -0.35.

Più sono Otm e maggiormente subiscono il decadimento del delta. Più sono atm e più questo decadimento di fatto non esiste.

Ed il decadimento del delta influisce notevolmente anche sul vega.

Per estremizzare prendo sempre ad esempi le Otm 14800 e 14200. Come si vede a 9 giorni dalla scadenza hanno rispettivamente un vega di 8,7 e di 4.4. A 254 giorni dalla scadenza, gli stessi strike che hanno però un delta maggiore, hanno un vega addirittura di 49 e 46. Praticamente 10 volte di più

Questo è l’effetto del Charm. Va da sé che se vogliamo approfittare anche del delta bleed o charm in strutture di calendario lo potremmo fare solo utilizzando opzioni Otm. Se utilizzeremo le opzioni Atm non avremo i vantaggi del charm ma solo del decadimento temporale.

Chiaramente l’effetto Charm sulle Otm tenderà a diminuirne anche il gamma che, al contrario, sulle opzioni atm, non essendoci alcun decadimento di delta, il gamma sarà sempre massimo.

Su queste importanti proprietà del delta e della sua sottogreca Charm ho costruito un mio modello operativo assolutamente replicabile e adatto, con i dovuti accorgimenti, a tutti i mercati finanziari e che ho spiegato con dovizia di particolari in una video lezione chiamata “Il Calendar questo sconosciuto, come sfruttare i disallineamenti di mercato”.

Di fatto, per chi mi conosce sa che gran parte della mia operatività è assolutamente imperniata a questi particolari elementi di vantaggio che di tanto in tanto si verificano sui mercati. Saperli riconoscere non basta, bisogna anche saperli sfruttare.

Vi ricordo che potete trovare la parte di operatività reale applicata anche a questi concetti nella apposita sezione del nostro sito.