in caricamento ...

Smile di volatilità e distribuzione dei prezzi: opzioni su indici

Continuiamo a spiegare l’effetto del vomma sulla chain delle opzioni.

Partiamo quindi da tre assunti dati per scontati:

1) Nelle opzioni su indici la volatilità implicita tende a diminuire al crescere del prezzo di esercizio.

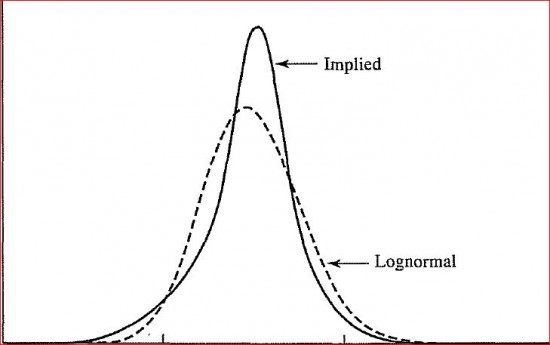

2) la distribuzione implicita ha la coda sinistra più spessa e la coda destra più sottile rispetto alla distribuzione log-normale.

3) lo smile di volatilità incide sensibilmente sulle greche rendendo complicato il loro calcolo.

Per chiarire perchè è preferibile tradare il vega comprando delta solo in particolari condizioni di mercato e di smile di volatilità riporto alcuni passi di Hull e Derman dove vengono citate due regole empiriche utilizzate per il calcolo delle greche:

a) la regola della base vischiosa che ha come ipotesi che la volatilità implicita di una opzione non cambi da un giorno ad un altro e che le greche calcolate con la B&S sono corrette se la volatilità utilizzata è quella implicita nell’opzione

b) la regola del delta vischioso che ha come ipotesi che la relazione tra il prezzo dell’opzione ed il rapporto sottostante/prezzo d’esercizio rimanga costante, ovvero che al variare del prezzo del sottostante la volatilità implicita dell’opzione cambia in modo da riflettere il proprio moneyness.

Dunque, è assodato da numerosi studi che il modello Black – Sholes – Merton non sempre riesce a prezzare correttamente gli eventi estremi. Infatti la volatilità non è costante nel tempo e gli eventi estremi tendono a presentarsi con maggior frequenza.

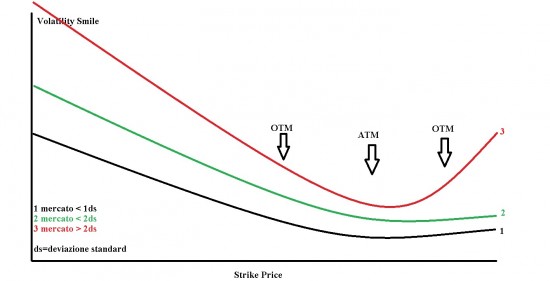

Sotto ho formulato tre ipotesi empiriche di smile di volatilità. L’unica che ci interessa per tradare il vega delle opzioni con delta +/-0.15 comprando delta atm +/- 0.5 è quella rossa.

Il perchè dovrebbe essere abbastanza ovvio.

L’aumento di volatilità provoca nello smile effetti diversi a seconda dello strike.

Al raggiungimento della 1° deviazione standard i prezzi di otm ed atm tendono ad aumentare più o meno in modo uniforme.

Al raggiungimento/superamento invece della 2° deviazione standard i prezzi della atm, pur essendo in termini assoluti molto alti non riescono a competere con l’aumento, ora veramente esponenziale, che subiscono gli strike otm per il cosiddetto Fear effect.

Con questo intendo sottolineare che aprire posizioni in ratio spread o ladder, corte di gamma, lunghe di theta e corte di vega è relativamete semplice, ma quello che conta è sapere quali sono le condizioni di mercato che offrono le maggiori possibilità di successo e lo smile di volatilità è senz’altro un ottimo indicatore.