in caricamento ...

S&P500 – FOCUS SUI POSIZIONAMENTI A MERCATO

Aggiornamento del 13 Ottobre 2022.

La precedente analisi a questo link: https://www.sunnymoney.it/sp500-focus-sui-posizionamenti-monetari/

Analisi dei posizionamenti e del sentiment sul mercato dei derivati, future e opzioni, su S&P500 nella scadenza Dicembre.

Il primo grafico ci mostra come, tutta la discesa dei prezzi degli ultimi sei giorni, sia stata accompagnato da un consistente aumento di future in funzione di copertura degli strike di put 3800 e 3700 che sono stati attraversati dalle quotazioni.

Il grafico dei totali dei contratti a mercato sulla scadenza Dicembre ci mostra una consistente quantità di put sotto al prezzo. Attualmente siamo arrivati a ridosso dello strike 3600 che, insieme al 3500, è quello più popolato da put. Questo sta a significare che, se i prezzi dovessero rompere al ribasso questi livelli, costringerebbero gli operatori a rapide azioni di ricopertura con future ed opzioni con delta contrario, producendo veloci squeeze di prezzo e volatilità.

Restringendo lo sguardo agli ultimi cinque giorni di borsa si vede come gli operatori hanno costantemente tolto rischio al ribasso con nette chiusure di opzioni Put a strike 4000, 3800 e soprattutto a strike 3600. Gran parte di queste chiusure sono stati rollover a strike inferiori con nuovi ingressi di put tra 3500 e 3300.

Di contro sono aumentati i contratti sulla componente Call che, in questa fase di mercato, viene utilizzata come ricopertura dei tanti future short a copertura.

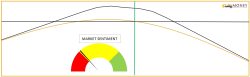

La Funzione di Ripartizione ci mostra come il mercato abbia appena oltrepassato Va-40 che, come sappiamo ormai da tempo, funge spesso da spartiacque in quanto è proprio da qua che gli operatori corti di gamma dovranno procedere ad attuare le normali tecniche di hedging.

Conclusioni

Il mercato americano è sceso in pochi giorni passando da Va+40 fin sotto Va-40. E’ proprio da questo livello che possono partire azioni in copertura ed hedge da parte dei tanti operatori esposti short su tutta quella montagna di put che insistono a questi strike.

In tutti i casi è un mercato sbilanciato al ribasso con una continua pressione ed asimmetria negativa delle distribuzioni dei prezzi confermata sia dalla Regressione Lineare che dal Percentile, entrambi in fase negativa e su aree di eccesso.

Al momento, le tante chiusure di put consigliano molta prudenza, evidenziando i tanti timori degli operatori. Anche l’aumento della componente future in pressione ribassista ed in funzione di ricopertura deve essere interpretata con particolare attenzione.

Solo una diminuzione della componente future potrebbe far risalire le quotazioni mentre un suo nuovo aumento potrebbe provocare ulteriori affondi di prezzo.

La grande assente di questo particolare periodo storico è solo la Volatilità Implicita che, nonostante i forti ribassi, non è mai esplosa come poteva essere ipotizzato ma, piuttosto, ha accompagnato, con moderato autocontrollo, tutta questa lunga discesa. Vedremo se, nel caso venissero rotti al ribasso questi importanti livelli di prezzo, anche la volatilità si risveglierà da questo innaturale torpore.

E’ preferibile avere a mercato strategie leggermente vega e delta negative ma con profili di rischio morbidi e piatti ed un utilizzo dei margini di mantenimento non oltre il 15% del massimale operativo.

E’ preferibile avere a mercato strategie leggermente vega e delta negative ma con profili di rischio morbidi e piatti ed un utilizzo dei margini di mantenimento non oltre il 15% del massimale operativo.