in caricamento ...

JACKSON HOLE E ANALISI MONETARIA DEGLI INDICI DI VOLATILITA’ VIX E VSTOXX

26 AGOSTO – JACKSON HOLE E ANALISI MONETARIA DEGLI INDICI DI VOLATILITA’ VIX E VSTOXX

Oggi pomeriggio a Jacson Hole, alle 16 ora italiana, avrà luogo l’atteso discorso di Jerome Powel, il presidente della Fed circa le politiche monetarie che verranno applicate dalla banca centrale.

Di fatto, in questa località montana del Wyoming, da oggi fino a sabato un gruppo di circa 120 persone, composto da banchieri centrali, investitori, economisti, esponenti dell’amministrazione Biden e giornalisti, discuterà su come “Riconsiderare i vincoli all’economia e alla politica”.

Andiamo quindi a vedere come i mercati finanziari stanno aspettando questo importantissimo simposio finanziario, ed analizziamo quindi gli strumenti principe che misurano il grado di tensione del mercato: gli indici ed i future e le opzioni sulla volatilità, ovvero Vix e Vstoxx.

Iniziamo subito ad analizzare le curve forward dei future.

Dall’immagine è ben visibile come la curva sulle varie scadenze sia per entrambi i sottostanti assolutamente in Contango.

Un mercato dei future sulla volatilità in contango è la condizione normale e tipica. Più sono lontani i future e maggiore è la volatilità implicita prezzata. Più vicina è la scadenza e minore, rispetto alle scadenze lontane, è la volatilità prezzata. Di fatto questa immagine ci rimanda ad una situazione nella quale non ci sono particolari timori, ma anzi, considerato il difficile periodo storico, assolutamente tranquilla.

Andando a guarda più nello specifico, ovvero, andando ad analizzare la fonte da cui derivano gli indici di volatilità, ovvero le opzioni su S&P500 per il Vix e Eurostoxx50 per il Vstoxx, non possiamo non notare con i crudi numeri che la situazione, sulle quattro principali scadenze trimestrali è assolutamente invertita rispetto a quanto prezzato dai future.

Infatti le volatilità sulle chain delle opzioni sono in Backwardation.

La Backwardation, è la condizione di mercato in cui il prezzo di un contratto a termine o future è scambiato al di sotto del prezzo spot atteso al termine del contratto. In questo caso la curva forward è inclinata verso il basso, dal momento che i contratti per altre date saranno tipicamente commercializzate a volatilità ancora più basse.

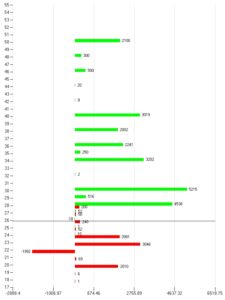

Entriamo adesso nello specifico e controlliamo come si sono posizionati gli operatori negli ultimi sette giorni di borsa, dove hanno messo o tolto rischio sul mercato delle opzioni e dei future su tutte le scadenze che arrivano fino a dicembre 2022.

Il primo grafico ci evidenzia come il mercato dei future, sia passato velocemente da Va-40 a Va-80 che è una vera e propria area di eccesso. Tutto il movimento di discesa lo ha fatto supportato dal forte aumento della componente future. Attualmente il prezzo è risalito ed è tornato a pullbackare Va-40 in sintonia con la diminuzione dei contratti future.

Attualmente il mercato della volatilità si trova sotto la prima area di eccesso ribassista e gli operatori hanno messo a mercato tantissime call a partire da strike 40 fino a strike 30. Le prime put si iniziano a vedere solo da strike 22 e 24 mentre strike 29 è stato usato solo in funzione di ricopertura.

Negli ultimi giorni sono aumentati veramente tanto i contratti call sopra al prezzo ed i primi contratti put in funzione supportiva li troviamo a strike 24 e 23 confermandoci di fatto la tendenza alla diminuzione della percezione del rischio sui mercati finanziari.

Conclusioni: il mercato della volatilità sta prezzando una situazione di lateralizzazione con tendenza ribassista. E’ preferibile avere delta e vega leggermente negativo ed un buon valore temporale da lavorare.