in caricamento ...

Il Vix, la Volatilità Implicita e la Funzione di Ripartizione: cosa è successo.

Si conclude fra pochi giorni uno dei più incredibili e difficili anni di borsa contraddistinto da forti perdite, da oscillazioni di prezzo prepotenti e ampi range di volatilità storica a cui però, soprattutto nelle lunghe fasi ribassiste, non ha fatto seguito un innalzamento coerente delle volatilità implicite delle opzioni e di conseguenza anche del Vix.

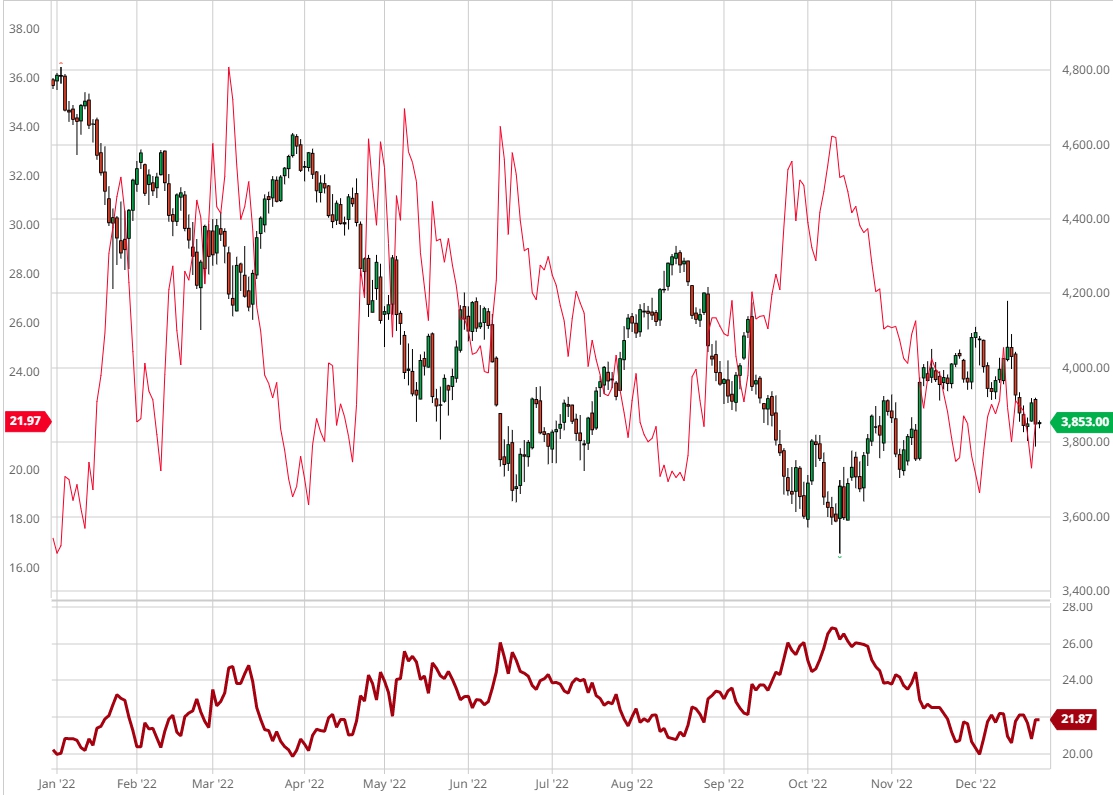

Nel grafico sotto ad un anno è possibile vedere i prezzi di S&P500 che hanno lavorato in un range ampissimo di 1300 punti, tra il massimo a 4800 circa ed il minimo a 3500 circa.

Sul grafico dei prezzi è ben visibile in rosso la quotazione del Vix che mostra chiaramente la correlazione inversa, ovvero, su ogni discesa di S&P500 è avvenuta una salita del Vix.

Sotto al grafico dei prezzi è misurata la volatilità implicita Atm che mostra il rischio prezzato sul mercato delle opzioni.

E’ evidente come il Vix ha fatto massimi sempre inferiori in corrispondenza di minimi inferiori di S&P500 oscillando da un minimo di 16,6 ad un massimo di 36,33. Anche la volatilità implicita ha lavorato in un range piuttosto ristretto se paragonato all’ampiezza dei movimenti di S&P500. Infatti, durante tutto l’anno ha oscillato tra valori di 20 e 26, assolutamente non in linea con i 1300 punti di range, minimo massimo, battuti dal sottostante.

Questa anomalia è stata riscontrata durante tutto l’anno, ma in misura maggiore dopo la scadenza Marzo 2022.

Molti analisti hanno fatto inferenze utilizzando il Put Call/Ratio. Altri lo hanno giustificato con il fatto che le opzioni giornaliere e settimanali sono aumentate numericamente in modo esponenziale modificando di fatto le strutture operative.

Per quanto mi riguarda, ho una mia teoria che prende spunto dalla lettura dei posizionamenti monetari visualizzabile, come se fosse una sorta di mappa del rischio, grazie alla Funzione di Ripartizione che è ben spiegata qua: https://www.sunnymoney.it/videocorsi-gratis/videocorsi-gratis-menu/leggere-mercati-con-mc4/distribuzione-cumulata-open-interest/

Per la mia personale operatività è di fondamentale importanza sapere in che area di rischio si trovano i prezzi. Con cadenza settimanale vengono ridisegnate le mappe monetarie dei vari sottostanti in modo da permettermi di operare in assoluta coerenza con il mercato, definendo le aree di range tra Va+40 e Va-40 e le aree di eccesso posizionate agli estremi di Va+80 e Va-80.

I prossimi grafici fanno appunto riferimento a questo particolare metodo monetario di lettura del rischio sui mercati finanziari.

Parto subito con il grafico della ripartizione sulla trimestrale Marzo 2022.

In questo grafico si vede chiaramente come il prezzo abbia costantemente lavorato all’interno delle due Va+-40, ovvero nella classica zona di indifferenza.

Il prossimo grafico è riferito alla funzione di ripartizione della trimestrale Giugno 2022.

Anche qua è evidente come gli operatori, dopo un pull back su Va-40, hanno cercato di mantenere il rischio esattamente all’interno della propria area di indifferenza.

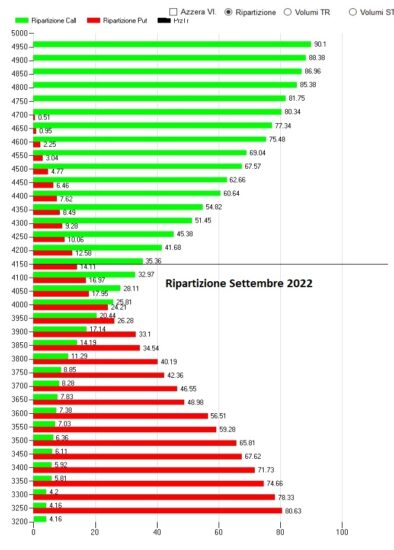

Lo stesso è accaduto anche per trimestrali di Settembre 2022 e Dicembre 2022.

Dal grafico ad istogramma è molto chiaro come i prezzi abbiano costantemente stazionato nella parte superiore del range di Va+40, dove è il lato call ad essere messo in difficoltà.

Il mercato, durante il ribasso dei primi due semestri, ha di fatto lavorato e messo molto più rischio sul lato call.

Queste call posizionate in funzione di ricopertura al ribasso, durante i poderosi rimbalzi dei prezzi avvenuti soprattutto nel secondo semestre, hanno richiamato numerosi ingressi di future che hanno provocato squeeze di prezzo confermati dalle lunghe platicurtosi dei profili volumetrici.

Chi ha seguito passo passo le movimentazioni monetarie non ha potuto non vedere come si muovevano i prezzi ed in base a quali trigger.

Durante il rialzo aumentava la componente future.

Durante il ribasso veniva alleggerita la componente future.

Tutti gli squeeze al rialzo sono infatti stati provocati da ingressi di future a protezione delle tante call che andavano itm.

Ogni ribasso invece è stato provocato dagli effetti degli alleggerimenti dei future non più necessari alle funzioni di copertura ed hedging.

Mettendo in relazione il prezzo rispetto alla funzione di ripartizione ed al flusso di ordini condizionati dei future a copertura, è risultato subito evidente come il mercato, essendo in una area di prezzo tutto sommato neutrale, era un maggiormente sbilanciato di gamma short sul lato call e quindi, ogni richiesta di copertura a cui seguiva un aumento di future corrispondeva sempre ad un aumento della volatilità e ad uno squeeze rialzista di prezzo.

Al contrario, ogni diminuzione delle quotazioni, ha costretto gli operatori ad alleggerire la componente future non più necessaria alla copertura, provocando di fatto una diminuzione di volatilità per mancanza di interesse.

Va da sè che, in una qualsiasi piazza finanziaria, dove i prezzi si trovano in aree neutrali e non c’è motivo di effettuare ingressi e posizionamenti ma, al contrario, gli operatori alleggeriscono i propri portafogli dal rischio, le volatilità implicite, deputate a dare un prezzo al rischio, tendono a rimanere più o meno sugli stessi valori.

Fonte: Sunnymoney